Создание денег коммерческими банками банковский мультипликатор шпоры

Предложение денег в экономике контролирует ЦБ. Коммерческие банки создают деньги. Этот процесс называется кредитной мультипликацией.

Кредитная мультипликация – процесс увеличения банком денежной массы за счет создания новых депозитов для тех клиентов, которые получили от него ссуды. В общем виде дополнительное предложение денег, возникшее в результате появления нового депозита, равно:

M = D x

или M = D x m

o M– предложение денег;

o D – первоначальный вклад, депозиты;

o rr– норма резервирования;

o m =

–банковский мультипликатор.

Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк.

Мультипликатор действует в обе стороны; денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (их снимают со счетов).

Увеличение предложения денегпроисходит при условии, что:

o коммерческие банки используют свои кредитные возможности полностью и норма резервирования равна норме обязательных резервов;

o попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет).

Таким образом, если увеличиваются депозиты коммерческих банков, то денежная масса увеличивается в большей степени, т.е. действует эффект мультипликатора.

Изменение предложения денег зависит от двух факторов:

o величины резервов коммерческих банков, выданных в кредит;

o величины банковского мультипликатора.

Воздействуя на один из этих факторов или на оба, центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику.

6.4. Влияние кредитно-денежнойполитики на экономику.

Кредитно-денежная политика (монетарная)представляет собой меры по регулированию денежного рынка с целью стабилизации экономики.

Цели кредитно-денежной политики — обеспечение:

o стабильного уровня совокупного выпуска (ВВП);

o полной занятости ресурсов;

o стабильного уровня цен;

o равновесия платежного баланса.

Кредитно-денежную политику осуществляет центральный банк в целях контроля за:

o предложением денег (денежной массой);

o уровнем ставки процента;

o валютным курсом национальной денежной единицы.

Инструментыкредитно-денежной политики:

1. изменение нормы обязательных резервов ( requiredreserveratio ) .Политика резервов, проводимая ЦБ, является наиболее жестким инструментом денежно-кредитного регулирования. Она применяется как средство для быстрого сжатия или расширения кредитной массы в стране.

2. изменение учетной ставки процента( discountrate ). Учетная ставка процента - это норма процента, по которой ЦБ предоставляет краткосрочные кредиты коммерческим банкам. Коммерческие банки рассматривают учетную ставку как издержки, связанные с приобретением резервов. Чем выше учетная ставка, тем меньше займов берут коммерческие банки у центрального банка и поэтому тем меньше величина резервов, которые они могут выдать в кредит. А чем меньше кредитные возможности банков, тем меньший объем кредитов они предоставляют и, следовательно, тем меньше денежная масса.

3. операции на открытом рынке ( openmarketoperations ).Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг. Объектом операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации.

Центральный банк решает увеличить предложение денег, он начинает покупать государственные ценные бумаги, спрос на них возрастает, поэтому цена повышается.

Как следствие такой политики у коммерческого банка увеличивается сумма резервов, что повышает кредитные возможности банка и ведет к депозитному (мультипликативному) расширению.

Если же экономика "перегрета", то в целях борьбы с инфляцией центральный банк должен продавать Государственные ценные бумаги на открытом рынке.

Виды кредитно-денежной политики:

Контрольные вопросы и задания по теме:

1. Дайте определение денег как товара и как финансового актива. Обоснуйте свойства денег: полезность и ликвидность.

2. В чем проявляется сущность денег?

3. Расскажите эволюцию форм денег.

4. Что такое денежная система?

5. Что такое денежное обращение?

6. Из каких элементов состоит денежная масса? Расскажите структуру денежных агрегатов.

7. Как эмиссия денег влияет на их покупательную способность?

8. Что такое спрос на деньги? Какие факторы влияют на величину спроса на деньги?

10. Какие теории спроса на деньги вы знаете?

11. Проанализируйте влияние компонентов уравнения количественной теории денег на спрос денег.

12. Решите задачу: денежная масса выросла на 7%, объем производства вырос на 7%. А скорость оборота составила 3. Чему равен индекс цен?

13. Что такое предложение денег? Перечислите факторы, влияющие на предложение денег.

14. Кейнсианская теория спроса на деньги: в чем суть мотивов хранения денег?

15. Сравните структуру банковской системы России и США.

16. Проанализируйте функции центрального банка России и коммерческих банков.

17. Сравните баланс центрального банка с балансом коммерческого банка.

18. Обсудите операциикоммерческих банков.

19. Что мы понимаем под системой частичного резервирования?

20. Что такое банковский мультипликатор?

22. Что мы понимаем под обязательными резервами и нормой резервирования?

23. В чем проявляется сущность монетарной политики?

24. Каковы цели и виды монетарной политики?

25. Какие инструменты монетарной политики и каким образом воздействуют на экономику?

26. Обсудите механизм работы стимулирующей и сдерживающей монетарной политики в модели AD - AS.

Центральный банк лишь контролирует предложение денег в экономике. Создают деньги коммерческие банки.

Процесс создания денег коммерческими банками называется кредитным расширением или кредитной мультипликацией. Он происходит в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, т.е. если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается (клиент снимает деньги со своего счета), то произойдет противоположный процесс — кредитное сжатие.

Коммерческие банки могут создавать деньги только в условиях системы частичного резервирования. Если банк не выдает кредиты, предложение денег не меняется, поскольку количество наличных денег, поступившее на депозит, равно величине резервов, хранимых в сейфе банка. Происходит лишь перераспределение между деньгами, находящимися вне банковской сферы, и деньгами внутри банковской системы в пределах одной и той же величины денежной массы. Процесс депозитного расширения начинается с момента, когда банк выдает кредит.

Максимальное увеличение предложения денег происходит при условии, что:

• коммерческие банки не хранят избыточные резервы и всю сумму средств сверх обязательных резервов выдают в кредит, т.е. используют свои кредитные возможности полностью и норма резервирования равна норме обязательных резервов;

• попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет).

Предположим, что норма обязательных резервов rrобяз = 20% и банки полностью используют свои кредитные возможности, поэтому норма резервирования равна норме обязательных резервов (rr = rrобяз). Если в банк 1 попадает депозит, равный 1000 дол., он должен отчислить 200 дол. в обязательные резервы (Rобяз = D *rr = 1000 * 0,2 = 200), и его кредитные возможности составят 800 дол. (К - D * (1 - rr) = 1000 * (1 - 0,2) = 800). Если банк 1 выдаст всю эту сумму в кредит клиенту, в результате его баланс будет иметь вид

Баланс банка 1

| Активы | Пассивы |

| Rобяз= 200 K = 800 | D = 1000 |

а денежная масса, рассчитываемая по формуле M= С + D составит 1800 дол. (1000 дол. на депозите банка и 800 дол. — наличные деньги, выданные банком), т.е. увеличится на 800 дол. Таким образом, основой увеличения денежной массы является выдача кредитов коммерческими банками.

Полученные средства (800 дол.) клиент использует на покупку необходимых ему товаров и услуг (фирма — инвестиционных, а домохозяйство — потребительских или жилья), создав продавцу доход (выручку), который попадет на его (продавца) расчетный счет в другом банке (например, банке 2). Получив депозит, равный 800 дол., банк 2I отчислит в обязательные резервы 160 дол. (800 * 0,2 =160), и его кредитные возможности составят 640 дол. (800 * (1 - 0,2) = 640):

Баланс банка II

| Активы | Пассивы |

| Rобяз= 160 K = 640 | D = 800 |

Выдав эту сумму в кредит, банк увеличит денежную массу еще на 640 дол., в результате денежная масса составит 2440 дол. (1000 дол. на депозите в банке 1 + 800 дол. на депозите в банке 2I + 640 дол. наличных денег, выданных банком 2). Полученный кредит даст возможность клиенту банка 2 оплатить сделку (покупку) на эту сумму, т.е. обеспечит выручку продавцу. Сумма 640 дол. в виде депозита попадет на расчетный счет этого продавца в банке 3. Обязательные резервы банка 3 составят 128 дол. (164 * 0,2 = 128), а кредитные возможности — 512 дол. (640 * (1 - 0,2) = 512):

Баланс банка 3

| Активы | Пассивы |

| Rобяз= 128 K = 512 | D = 640 |

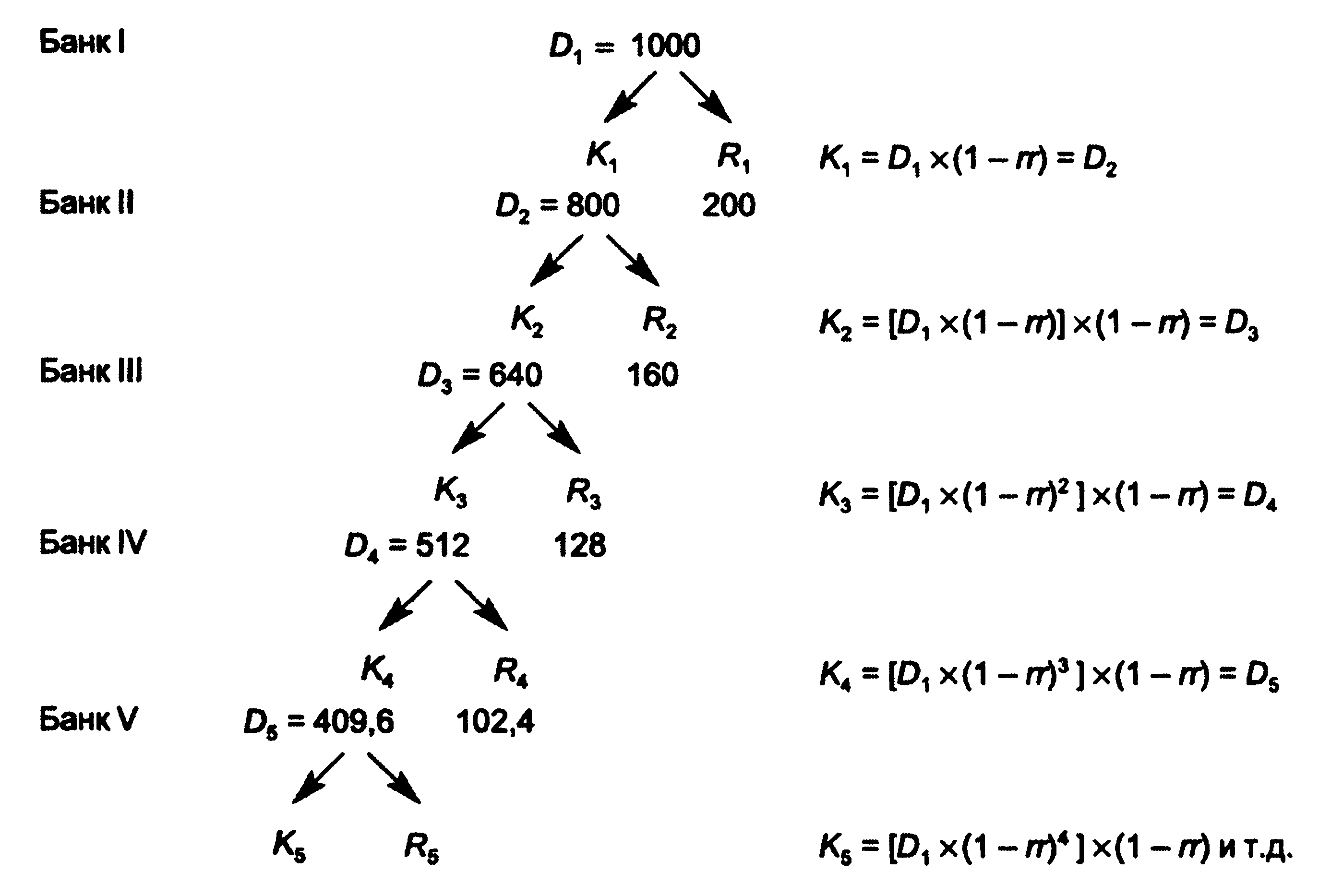

Предоставив кредит на эту сумму, банк 3 создаст предпосылку для увеличения кредитных возможностей банка 4 на 409,6 дол., банка 5 на 327,68 дол. и т.д. Получим своеобразную пирамиду (рис. 8.2), отражающую процесс депозитного расширения.

Рис. 8.2. Процесс депозитного расширения

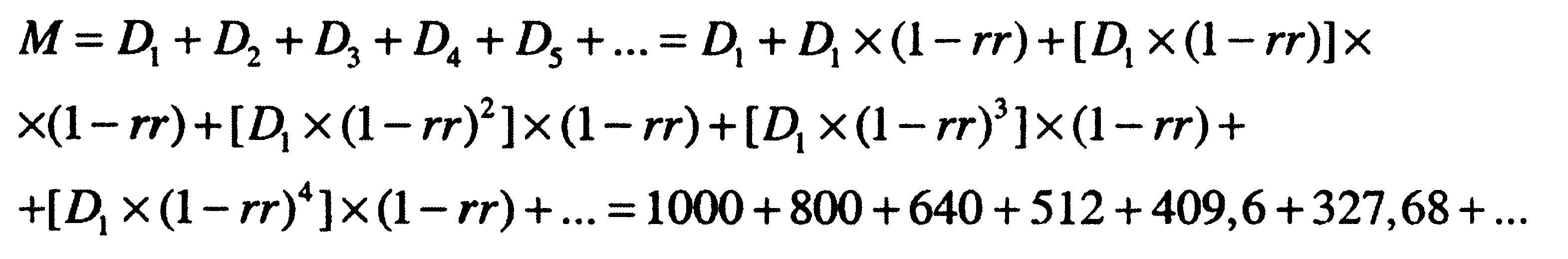

Общая сумма денег (общая сумма депозитов банков 1,23,4 и 5 и т.д.), имеющаяся во всей банковской системе, составит:

Получаем сумму бесконечно убывающей геометрической прогрессии со знаменателем (1 - rr)

Центральный банк лишь контролирует предложение денег в экономике. Создают же деньги коммерческие банки.

Процесс создания денег коммерческими банками называется кредитным расширением или кредитной мультипликацией. Он начинается в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, то есть если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается (клиент снимает деньги со своего счета), то происходит противоположный процесс — кредитное сжатие.

При рассмотрении процесса кредитного расширения следует иметь в виду, что:

· деньги могут создавать только универсальные коммерческие банки. Ни небанковские кредитные учреждения, ни специализированные банки этого делать не могут;

- универсальные коммерческие банки могут создавать деньги только в условиях системы частичного резервирования. Если банк не выдает кредиты, предложение денег не меняется, поскольку количество наличных денег, поступившее на депозит, равно величине резервов, хранимых в сейфе банка. Поэтому происходит лишь перераспределение средств между деньгами, находящимися вне банковской сферы, и деньгами внутри банковской системы в пределах одной и той же величины денежной массы. Благодаря системе частичного резервирования максимальное увеличение предложения денег происходит при условии, если:

· коммерческие банки не хранят избыточные резервы и всю сумму средств сверх обязательных резервов выдают в кредит. Это означает, что они используют свои кредитные возможности полностью и норма резервирования равна норме обязательных резервов;

- попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет).

Предположим, что в Банк I попадает депозит, равный 1000 долл., а норма обязательных резервов составляет 20%. В этом случае банк должен отчислить 200 долл. в обязательные резервы (R об.= Dx rr= 1000 х 0,2 = 200) и его кредитные возможности составят 800 долл. (К= Dx (1 — rr) = 1000 х (1 — 0,2) = 800). Если он выдаст всю эту сумму в кредит (полностью использует свои кредитные возможности), то его клиент (любой экономический агент, поскольку банк универсальный) получит в кредит 800 долл.

Полученные средства клиент использует на покупку необходимых ему товаров и услуг (фирма — инвестиционных, а домохозяйство — потребительских или покупку жилья), создав продавцу доход (выручку), который попадет на его (продавца) расчетный счет в другом банке (например, Банке II). Банк II, получив депозит, равный 800 долл., отчислит в обязательные резервы 160 долл. (800 х 0,2 = 160) и его кредитные возможности составят 640 долл. (800 х (1 - 0,2) = 640).

Выдав эту сумму в кредит, банк предоставит возможность своему клиенту оплатить сделку (покупку) на эту сумму, то есть обеспечит выручку продавцу. Сумма 640 долл. в виде депозита попадет на расчетный счет этого продавца в Банке III. Обязательные резервы Банка III составят 128 долл. (640х 0,2 = 128), а кредитные возможности - 512 долл. (640 х (1-0,2) =512).

Предоставив кредит на эту сумму, Банк III создаст предпосылку для увеличения кредитных возможностей Банка IV на 409,6 долл., Банка V — на 327,68 долл. и т.д. Получим своеобразную пирамиду:

Это и есть процесс депозитного расширения, который начался с момента выдачи Банком 1 кредита своему клиенту.

Общая сумма денег (общая сумма депозитов банков I. II, III, IV, V и т.д.), созданная коммерческими банками, составит:

Таким образом, мы получили сумму бесконечно убывающей геометрической прогрессии со знаменателем (1 — rr), то есть величиной меньше 1. В общем виде эта сумма будет равна:

В нашем случае М= 1000 х 1 / 0,2 =1000 х 5 = 5000.

Величина 1 /rr носит название банковского (или кредитного) мультипликатора.

Еще одно его название — мультипликатор депозитного расширения. Все эти термины означают одно и то же, а именно: если увеличиваются депозиты коммерческих банков, то денежная масса увеличивается в большей степени.

M=D х mult банк.

В США, например, банковский мультипликатор равен 2,7.

Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк. В нашем примере каждый доллар первоначального депозита создал 5 долл. средств на банковских счетах.

Мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (их снимают со счетов). А поскольку, как правило, в экономике деньги одновременно и вкладывают в банки, и снимают со счетов, то денежная масса существенно измениться не может. Такое изменение может произойти только в том случае, если центральный банк изменит норму обязательных резервов, что повлияет на кредитные возможности банков и величину банковского мультипликатора. Не случайно изменение нормы обязательных резервов представляет собой один из инструментов монетарной политики (политики по регулированию денежной массы) центрального банка.

С помощью банковского мультипликатора можно подсчитать не только величину денежной массы (М), но и ее изменение (

). Поскольку величина денежной массы складывается из наличных (С) и безналичных денег (средств на текущих счетах коммерческих банков), то есть М= С+ D, то на депозит Банка I деньги (1000 долл.) поступили из сферы наличного денежного обращения, то есть они уже составляли часть денежной массы, и произошло лишь перераспределение средств между С и D. Следовательно, денежная масса в результате процесса депозитного расширения увеличилась на 4000 долл. (

= М— D I= 5000— 1000= 4000), то есть коммерческие банки создали денег именно на эту сумму. Это явилось результатом выдачи ими кредитов, поэтому процесс увеличения предложения денег начался с увеличения общей суммы депозитов Банка II в результате предоставления кредита Банком I своим клиентам на сумму его кредитных возможностей, равную 800 долл. Следовательно, изменение предложения денег может быть рассчитано по формуле:

Таким образом, изменение предложения денег зависит от двух факторов:

· от величины резервов коммерческих банков, выданных в кредит;

- от величины банковского мультипликатора.

Воздействуя на один из этих факторов или на оба фактора, центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику.

Список литературы

1. Автономов В.С. Введение в экономику. – М.: Витта-Пресс, 1998.

2. Вигдорчик Е.А., Нежданова Т.М. Элементарная математика в экономике и бизнесе. – М.: Витта-Пресс, 1995.

3. Гребнев Л. С. Методические материалы по экономическим дисциплинам. – М.: ГУ-ВШЭ, 2000.

4. Емцов Р. Г. Микроэкономика. – М.: ДИС, 1997.

5. Иванов С.И. и Линьков А.Я. Основы экономической теории. – М., 1996.

6. Липсиц И.В. Экономика. В 2-х книгах. – М.: Витта-Пресс, 1997.

7. Липсиц И.В. Введение в экономику и бизнес. – М.: Витта-Пресс, 1997.

8. Любимов Л.Л. и Раннева Н.А. Основы экономических знаний. – М.: Витта-Пресс, 1997.

9. Макконнелл К. и Брю С. Экономикс: Пер. с англ. – М., 1999.

10. Матвеева Т. Ю. Курс лекций по макроэкономике. – М.: ГУ-ВШЭ, 2000.

11. Мерзляков В.Ф. Задачи и вопросы по экономике. – М.: Просвещение, 1997.

12. Микро-макроэкономика. Практикум. – С - Пб., 1994.

13. Мицкевич А.А. Сборник заданий по экономике. – М.: Витта-Пресс, 1996.

14. Мицкевич А.А. Деловая математика в экономической теории и практике. – Киров, 1995.

15. Мэнкью Н. Грегори Принципы экономикс. – С - Пб., 1999.

16. Нуреев Р.М. Курс микроэкономики. – М.: Норма, 1998.

17. Розанова Н.М. Сборник практических ситуаций. – М., 1996.

18. Сандерс Ф. Основные экономические понятия: Структура преподавания/ Пер. с англ. – М.: Аспект-Пресс, 1995.

19. Фишер. С., Дорнбуш Р., Шмалензи Р. Экономика. – М.:Дело, 1995.

20. Фрейнкман Е.Ю. Экономика и бизнес. – М.: Начала-Пресс, 1995.

Процесс создания денег коммерческими банками называется депозитным расширением, или депозитной мультипликацией.

Он происходит в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, часть которых банк выдает в кредит. Если депозиты уменьшаются (клиент снимает деньги со своего счета), то происходит противоположный процесс — кредитное сжатие.

Допустим, в некоторой стране не было денег, но был центральный банк. Он напечатал деньги в размере 10 000 долл. США и передал их гражданину А. В свою очередь, гражданин А поместил полученные средства на счет в банке № 1. Дополнительно в качестве условия примем, что норма обязательных резервов в стране составляет 10%, т.е. гг = 10%. Тогда балансовый отчет банка № 1 будет иметь следующий вид:

Резервы 1000 Кредит 9000

Банк № 1 будет хранить в центральном банке обязательные резервы в размере 1000 долл., а также может отдать в ссуду оставшиеся 9000 долл, гражданину Б. Эту сумму гражданин Б положит на счет в банке № 2. При этом предложение денег увеличилось на 10 000 долл. + + 9000 долл. Балансовый отчет банка № 2 будет иметь вид:

Резервы 900 Кредит 8100

В этом случае 900 долл, банк № 2 будет хранить в центральном банке, а остальные 8100 долл, отдаст в ссуду гражданину В, который разместит ее в банке № 3. Соответственно, предложение денег увеличится на 10 000 + 9000 + 8100 долл. Балансовый отчет банка № 3 будет иметь вид:

Резервы 810 Кредит 7290

Банк № 3 будет хранить 810 долл, в центральном банке, а 7290 долл, вновь отдаст в ссуду гражданину Г, который разместит полученные деньги в банке № 4. Таким образом, предложение денег вновь увеличится и будет составлять 10 000 + 9000 + 8100 +7290 долл, и т.д. до тех пор, пока сумма резервов, хранящихся в центральном банке, не достигнет 10 000 долл.

Итак, предложение денег, созданное в результате кредитной мультипликации

10 000 + 9 / 10 • 10 000 + (9 / 10) 2 • 10 000 + . + (9 / 10)" • 10 000,

равно сумме бесконечно убывающей геометрической прогрессии со знаменателем (9/10) и первым членом 10 000;

В этом случае Ms определяется по формуле суммы членов бесконечно убывающей геометрической прогрессии.

Дополнительное предложение денег, возникшее в результате появления нового депозита, определяют по формуле

где /гобяз — норма обязательных резервов; D — первоначальный вклад.

Коэффициент 1 /ггобяз называется банковским мультипликатором, который показывает, во сколько раз предложение Ms превышает первоначальный депозит.

Центральный банк, осуществляющий контроль за предложением денег, не может непосредственно воздействовать на всю величину предложения, состоящего из наличных средств и депозитов до востребования:

так как не определяет величину депозитов (это делает население). Он регулирует только величину наличности М0 (поскольку сам пускает ее в обращение) и величину обязательных резервов коммерческих банков R (так как они хранятся на его счетах), т.е. денежную базу.

Денежная база (Monetary base), или деньги повышенной мощности 5, — это сумма наличности и резервов, контролируемых центральным банком:

Контроль и регулирование денежной массы в стране центральный банк может осуществлять через регулирование величины денежной базы, поскольку денежная масса представляет собой произведение величины денежной базы на величину денежного мультипликатора:

Чтобы вывести денежный мультипликатор, необходимо учесть соотношение, в котором население хранит деньги в виде наличности (М0) и на банковских счетах (депозитах D), называемое нормой депонирования cr

Разделив первое уравнение на второе, получим

где (cr+ 1 )/(сг + п) — денежный мультипликатор, или мультипликатор денежной базы, т.е. коэффициент, показывающий, на сколько увеличится (сократится) денежная масса при увеличении (сокращении) денежной базы на единицу:

Если предположить, что наличность отсутствует (М0 = 0) и все деньги обращаются только в банковской системе, то из денежного мультипликатора получим банковский мультипликатор

Величина денежного мультипликатора зависит от нормы резервирования и нормы депонирования. Чем они выше, т.е. чем больше доля резервов, которую банки не выдают в кредит, и/или чем выше доля наличности, которую хранит население на руках, не вкладывая ее на банковские счета, гем меньше величина денежного мультипликатора.

Коммерческий банк — кредитное учреждение, операции которого направлены на аккумуляцию денежных средств, на последующее их размещение на денежном рынке, а также выполнение поручений клиентов. Они имею право осуществлять в комплексе первые 3 банковские операции :

- привлечение вкладов( депозитов) и предоставление кредитов по соглашению с заемщиками

- осуществление расчетов по поручению клиентов и банков-корреспондентов и их кассовое обслуживание

- открытие и ведение счета клиентов и банков-корреспондентов, в том числе и иностранных

Проведение этих групп операций означает уменьшение или увеличение денежной массы в обращении, сжатие или эмиссию денег.

Основополагающий принцип успешного функционирования любого коммерческого банка – его деятельность в пределах реально имеющихся ресурсов.

Классификация операций коммерческого банка:

Пассивные – операции по мобилизации денеж. средств:

· первичная эмиссия ценных бумаг банка – формируются собственные ресурсы банка;

· отчисления от прибыли банка на формирование или увеличение фондов банка – формируются собственные ресурсы банка

· депозитные операции – формируются привлеченные ресурсы банка

· кредиты и займы, полученные от других юридических лиц, - формируются заемные ресурсы банка

Активные – операции по размещению средств:

· ссудные ( учетно-ссудные) – операции по предоставлению средств заемщику на условиях срочности, возвратности и платности или операции по учету( покупке) векселей

· расчетные – операции по зачислению и списанию средств со счетов клиентов

· кассовые – операции по приему и выдаче наличных денег

· инвестиционные операции – размещение банком средств в ценные бумаги за свой счет и в свою пользу

· фондовые операции с ценными бумагами( кроме инвестиционных) – операции с векселями и ценными бумаги на бирже

Активно-пассивные – комиссионные, посреднические операции:

· операции по инкассированию дебиторской задолженности

· операции с драгоценными камнями и металлами

· предоставление в аренду сейфов, хранение ценностей

· консультационные, информационные услуги

· совместная деятельность банков и других юридических лиц

· услуги, связанные с использованием пластиковых карт

· прочие банковские услуги

Основные функции коммерческого банка:

20. играют ключевую роль в коммерческом обороте товаров и услуг. Они предоставляют возможность участникам хозяйственной деятельности осуществлять расчеты, используя инфраструктуру банковской системы и платежные инструменты;

22. являются главным источником ликвидности экономики, позволяя покупателям и продавцам осуществлять свою деятельность на непрерывной основе.

Деятельность универсальных коммерческих банков определяют три основные функции:

▪ аккумуляция и мобилизация временно свободных денежных средств;

▪ посредничество в осуществлении платежей и расчетов.

Создание денег коммерческими банками

Процесс создания денег коммерческими банками называется кредитным расширением, или кредитной мультипликацией. Он происходит в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, т. е. если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается (клиент снимает деньги со своего счета), происходит противоположный процесс – кредитное сжатие.

При рассмотрении процесса кредитного расширения следует иметь в виду, что:

> во-первых, деньги могут создавать только универсальные коммерческие банки. Ни небанковские кредитные учреждения, ни специализированные банки создавать деньги не могут;

> во-вторых, универсальные коммерческие банки могут создавать деньги только в условиях системы частичного резервирования. Если банк не выдает кредиты, предложение денег не меняется, поскольку количество наличных денег, поступившее на депозит, равно величине резервов, хранимых в сейфе банка. Поэтому происходит лишь перераспределение средств между деньгами, находящимися вне банковской сферы, и деньгами внутри банковской системы в пределах одной и той же величины денежной массы. Благодаря системе частичного резервирования максимальное увеличение предложения денег происходит при условии, что: а) коммерческие банки не хранят избыточные резервы и всю сумму средств сверх обязательных резервов выдают в кредит; это означает, что они используют свои кредитные возможности полностью и норма резервирования равна норме обязательных резервов; б) попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет).

Банковский мультипликатор

Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк

Формула: mb= 1/r x 100%,где r – норма обязательных депозитов

Мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (их снимают со счетов).

А поскольку, как правило, в экономике деньги одновременно и вкладывают в банки, и снимают со счетов, то денежная масса существенно измениться не может. Такое изменение может произойти только в том случае, если центральный банк изменит норму обязательных резервов, что повлияет на кредитные возможности банков и величину банковского мультипликатора. Не случайно изменение нормы обязательных резервов представляет собой один из инструментов монетарной политики ЦБ (политики по регулированию денежной массы).

Инструменты кредитно-денежной политики государства, особенности их применения. Особенности кредитно-денежной политики в кризисных условиях. Особенность проведения кредитно-денежной политики в России в условиях мирового финансового кризиса.

Инструменты кредитно-денежной политики:

1)изменение нормы обязательного резервирования;

2) изменение учетной ставки (ставки рефинансирования);

3) операции на открытом рынке.

Краткие особенности их применения:

1) Изменение нормы обязательных резервов:Минимальные (обязательные) резервы – это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в Центральном банке или в иных высоколиквидных формах, определяемых Центральным банком.

Минимальные резервы выполняют две основные функции:

1) они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов.

2) минимальные резервы являются инструментом, используемым Центральным банком для регулирования объема денежной массы в стране.

Изменение нормы обязательных резервов влияет на рентабельность кредитных учреждений.

По мнению многих западных экономистов, данный метод служит наиболее эффективным антиинфляционным средством.

Недостаток этого метода заключается в том, что некоторые учреждения, в основном специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положение по сравнению с коммерческими банками, располагающими большими ресурсами.

Понижение нормы денежных резервов приведет к увеличению денежного мультипликатора, а, следовательно, увеличит объем той денежной массы, которую может поддерживать некоторое количество резервов.

Этот инструмент монетарной политики является наиболее мощным, поскольку он затрагивает основы всей банковской системы.

2) Изменение учетной ставки( ставки рефинансирования):Рефинансирование означает получение денежных средств кредитными учреждениями от Центрального банка.

Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

Изменение официальной процентной ставки оказывает влияние на кредитную сферу:

1) затруднение или облегчение возможности коммерческих банков получить кредит в Центральном банке влияет на ликвидность кредитных учреждений;

2) изменение официальной ставки означает удорожание или удешевление кредита коммерческих банков для клиентуры, так как происходит изменение процентных ставок по активным кредитным операциям.

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод затрагивает лишь коммерческие банки. Если рефинансирование используется мало или осуществляется не в Центральном банке, то указанный метод почти полностью теряет свою эффективность.

3) Операции на открытом рынке:Главным инструментом денежно-кредитной политики стали интервенции Центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что Центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе.

По форме проведения рыночные операции Центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратнаязаключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования.

Главное отличие данного метода – это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики Центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Особенность проведения денежно-кредитной политики в России.

Зависимость российской экономики от внешнеэкономической коньюктуры и продолжение структурных преобразований в экономике делают необходимой поддержку денежно – кредитной политики Банка России действиями Правительства Российской Федерации в области бюджетной, налоговой, тарифной, структурной и социальной политики.

В целях повышения эффективности денежно – кредитной политики Банк России продолжает работу по развитию инструментов регулирования ликвидности.

Регулирование процентных ставок по собственным операциям Банка России является одним из важных инструментов денежно – кредитной политики.

Банком России используются такие инструменты как операции на открытом рынке, установление нормы обязательного резерва, учётная ставка, регулирование валютного курса, регулярный выпуск облигаций Банка России, депозитные операции с кредитными организациями.

Читайте также: