Медицинское страхование шпоры по страхованию

Автор работы: Пользователь скрыл имя, 11 Июля 2011 в 18:55, шпаргалка

Работа содержит ответы на вопросы по дисциплине "Страхование".

общие шпоры по страхованию.doc

Система социального страхования состоит в уплате страхователями определенных законом сумм в Фонд социального страхования.

15. Медицинское страхование.

Медицинское страхование – совокупность видов государственного социального страхования, обеспечивающих всем гражданам РБ равные возможности в получении медицинской и лекарственной помощи, предусматривающих обязанности страховщика по реализации страховых платежей в размере частичной или полной компенсации дополнительных затрат застрахованного, вызванной обращением застрахованного в медицинские учреждения за медицинской помощью, на условиях программы медицинского страхования.

Фонд обязательного медицинского страхования относится к внебюджетным фондам. Для него характерны следующие основные моменты:

- оплата страхователями страховых взносов в установленных размерах и в определенные сроки;

- стандартный, одинаковый для всех застрахованных уровень страхового обеспечения.

Плательщиками страховых взносов в Фонд обязательного медицинского страхования являются:

- все хозяйствующие субъекты независимо от форм собственности и организационно-правовых форм деятельности;

- граждане, занимающиеся индивидуальной трудовой деятельностью, предпринимательской деятельностью без образования юридического лица;

- граждане, занимающиеся в установленном законом порядке частной практикой, - адвокаты, частные детективы, частные охранники, нотариусы;

- граждане, использующие труд наемных работников;

- лица творческих профессий, не объединенные в творческие союзы.

Страховые взносы не начисляются на выплаты, носящие единовременный характер:

- компенсацию за неиспользованный отпуск;

- выходное пособие при увольнении;

- компенсационные выплаты (суточные по командировкам, выплаты в возмещение ущерба);

- стоимость рациона бесплатного питания, дотацию на обед, стоимость путевок на санитарно-курортное лечение, оплачиваемые за счет фонда потребления;

- стоимость выданной спецодежды и других средств индивидуальной зашиты;

- стоимость бесплатно предоставляемых квартир, топлива, проездных билетов;

- поощрительные выплаты, включая премии, производимые за счет фонда оплаты труда;

- денежные награды, присужденные за призовые места на соревнованиях, смотрах, конкурсах и т.п.;

- дивиденды, начисленные на акции;

- прочие выплаты, носящие единовременный характер.

16. Имущественное страхование.

Имущественное страхование – это отрасль страхования, в котором объектами различных отношений выступают имущество в различных видах и имущественные отношения.

Экономическим назначением имущественного страхования является возмещение ущерба, возникшего в результате страхового случая. Застрахованным может быть как собственное имущество страхователя, так и находящееся в его пользовании и распоряжении.

Имущественное страхование включает:

- страхование средств наземного транспорта. Здесь объектом страхования являются имущественные интересы лица, связанные с владением, пользованием, распоряжением транспортным средством, вследствие повреждения или уничтожения (угона, кражи) наземного транспортного средства;

- страхование средств воздушного транспорта. Здесь объектом страхования являются имущественные интересы лица, связанные с владением, пользованием, распоряжением воздушным судом, вследствие повреждения или уничтожения (угона, кражи) средства воздушного транспорта, включая моторы, мебель, внутреннюю отделку, оборудование и др.;

- страхование средств водного транспорта. Здесь объектом страхования являются имущественные интересы лица, связанные с владением, пользованием, распоряжением воздушным судом, вследствие повреждения или уничтожения (угона, кражи) средства водного транспорта, включая моторы, такелаж, внутреннюю отделку, оборудование и др.;

- страхование грузов. Здесь объектом страхования являются имущественные интересы лица, связанные с владением, пользованием, распоряжением воздушным судом, вследствие повреждения или уничтожения (пропажи) груза (товаров, багажа или иных грузов), независимо от способа его транспортировки;

- страхование других видов имущества;

- страхование финансовых рисков.

Имущественное страхование бывает добровольным и обязательным.

Обязательное страхование предусмотрено для страхования имущества и имущественных интересов сельскохозяйственных предприятий (государственных, т.е. казенных, коллективных, арендных, фермерских), арендных предприятий, страхования сельскохозяйственных животных.

Добровольное имущественное страхование охватывает имущество хозяйствующих субъектов, общественных организаций, страхование граждан, занимающихся индивидуальной трудовой деятельностью, страхование домашнего имущества и средств транспорта, принадлежащих гражданам. Страховая ответственность распространяется на страхование от пожаров, стихийных бедствий, аварий и других случаев. По отдельному договору можно застраховать имущество на случай хищения, угона и грабежа.

17. Страхование от огня

Страх-е от огня предполаг. заключ-е д-ра по страх-ю от риска гибели и(или) повреждения имущ-ва вследствие пожара, удара молнии, взрыва газа. При этом м.б. застрах-но люб. движ-е и недвиж-е имущ-во, за исключением:

1) рукописей, планов, чертежей и иных док-ов. 2) моделей, макетов, выставочных экземпляров и т.п. 3) технич-х носителей инф-ии компьют-ых и аналогич.сис-м (в частности магнитных пленок и кассет, магнит.дисков и т.д.). 4) взрывчатых вещ-в. 5) имущ-ва, имевшегося в застрах.здании или помещении, которым страхователь не распоряж-ся на правах собст-ти или др.законных правах. 6) домашних и с/х животных, многолетних насаждений и урожая с/х культур. 7) зданий и строений, нах-ся в аварийном и ветхом сост-ии. 8) имущ-ва, имевшегося в районе, кот-му грозят обвалы, оползни, потопы или др.стихийные силы природы, а также в обл.воен.действий со времени оглашения в опред.пор-ке о такой опас-ти, если такое объявление было обнародовано до подпис-я д-ра страх-я. 9) прод-ов питания, спиртных напитков и табачных изделий.

Не призн-ся страх.случ-ми события, произошедшие вследствие: 1) воен.действий, маневров или воен.мероприятий и их последствий, актов терроризма, гражд.войны, народных волнений сякого рода или забастовок. 2) воздействия ядерного взрыва, радиации или радиоактивного заражения. 3) невыполнения, нарушения страх-лем действующих должностных, ведомствен.инструкций, правил, установленных правил и сроков эксплуатации имущ-ва, технологии пр-ва работ и т.п. 4) умысла страх-ля, членов его семьи, а также лиц, состоящих в гражд-ко-правовых отношениях со страх-лем. 5) самовозгорания, брожения, гниения или др.естественных св-в застах имущ-ва. 6) кражи или расхищения имущ-ва во вр.страх.случая, не застрах.по риску. 7) утраты имущ-ва в рез.противоправн.действий 3-их лиц. 8) гибели или поврежд-я имущ-ва, кот.не принадл.страх-лю на правах собст-ти или др.законных основаниях, кроме случаев, когда это предусм-но дог-ром страх-ия. 9) обяз-ств, вытек-их из договорных отнош-ий страх-ля с 3-ми лицами. 10) д-ти страх-ля, осущ-ой с нарушением зкнд-ва.

18. Страх-ие запасов товаров.

Одним из направлений имущ-го страх-я явл.страх-е запасов тов-ров. Оно произв-ся определ-м образом. Договором купли-продажи м.б.предусм-но страх-е след.видов товаров: *риск утраты тов-ов, *порчи тов-ов, *повреждения при перевозке и т.д.

При обст-вах, когда сторона, должная страх-ть прод-ию, не исполняет страх-ие в соотв.с соглашениями дог-ра, др.сторона имеет право застрах-ть прод-ию и потребовать от обязанной стороны компенсации затрат на страх-е либо отказ-ся от реализации д-ра.

Страх-ие тов-ов рассм-ся как один из типов страх-ия имущ-ва, организованного на базе дог-ра (д-ра купли-продажи, д-ра ответственного хранения и т.п.).

Обяз-ть страх-ия т-ра возлаг-ся на продавца или покуп-ля в пользу той стороны, кот.имеет риск потери, ухудшения или повреждения т-ра во время срока действия д-ра К-П. Данная обяз-ть распростр-ся на весь период действия гарантии по качеству т-ра. Обычно т-р подлежит страх-ию тогда, когда время перехода права собст-ти по времени отделено от принятия т-ра покупателем (напр.при перевозке и хранении т-ра 3-ми лицами).

В сфере м/н торговли обязанность хранения по дог.К-П при транспорт-ке т-ра в существенной степени предопредел-ся правилами делового оборота.

В нек.случаях обяз-ть страх-ия т-ра по дог.К-П м-т определ-ся и законом.

Обяз-ть страх-ия т-ра явл.существенным условием д-ра К-П. При нереализации ее стороной, на кот.данная обяз-ть возложена, вторая ст-на имеет право сама застрах-ть т-р и потреб-ть от обязанной ст-ны компенсации понесенных з-т на страх-ие либо отказ-ся от осущ-ия д-ра.

В дог-ре предусм-ся кем (прод-ом или покуп-лем) д-н страх-ся т-р и на каких условиях. Если обяз-ть по страх-ю лежит на покупателе, прод-ц обяз.вручить ему необх.для заключения и подпис-ия контракта страх-ия инф-ию о т-ре.

Страх-ие т-ра осущ-ся по правилам страх-ия имущ-ва.

19. Страх-ие грузов – КАРГО

Страх-ие грузов-КАРГО явл.одним из составн.частей морского страх-ия. В страховой практике грузы страх-ся на определ-х условиях.

1. С ответствен-ю за все риски. По этому соглашению предусм-на компенсация от крушения (или поврежд-я) груза или его составл-их, случившегося по любой причине, за исключ.событий, огоаоренных дог-ом, а также ущербы, затраты и взносы по общей аварии.

В морском страх-ии под аварией поним.убытки и расходы, причиненные морскому предприятию. Аварии быв.общими и частными.

Чтобы авария была признана общей, нужно доказать преднамерен-ть, разумность, чрезвыч-ть расходов с целью спасения судна, груза и фрахта от общей опасности. При общей аварии убытки дел-ся м-у всеми уч-ми аварии.

При частной аварии убытки лож-ся на владельца имущ-ва.

Дог-р, заключающ-ся на данных усл-ях, обеспеч-т объем страх.покрытия, т.к.он страхует от всех рисков: *стихийных бедствий, *пожара, *взрыва, *затопления, *выброса газа, *аварии трансп.ср-ва, *крушения, *кражи со взломом, *действий 3-их лиц.

2. С ответст-тью за частную аварию. Обеспеч-т возмещение убытков от повреждения или полной гибели груза или его ч-ти в рез-те: 1) стихийных бедствий, 2) крушения или столкн-ия перевозочных ср-в м-у собой, 3) ударов перевозящих ср-в о неподвижные или плавающие предметы, включая посадку судна на мель и повреждение об лед, 4) погрузки, укладки, заправки топливом.

Кр.того, этот дог-р покрывает убытки вследствие пропажи тр.ср-ва без вести, а также убытки, расходы и взносы по общей аварии.

Вместе с тем, этот дог-р не покрывает след.риски: *наводнение и землетрясение, *кражу или недостатки груза, *отпотевание груза, подмочки груза осадками, *обесценение груза вследствие загрязнения или порчи тары при целостности наружной упак-ки.

3. Без ответст-ти за поврежд-е. По дог-ру покр-ся ущерб в случае совершенной гибели груза (если его части нах-ся в тех же эпизодах и на тех же условиях, что и в пункте 2). Не возмещ-ся ущербы от поврежд-я груза.

Эти д-ры страх-я груза м-т подпис-ся как на единствен.перевозку, так и на транспортир-ку всего груза в определ-й пер-д вр-ни.

20.Страх-е судов – КАСКО

КАСКО-страх-е предусм-т компенс-ю ущерба от повреждения и функциональной гибели тр-го ср-ва. Страхуя все потери, кот.случились в пер-д судовождения, выдел-т понятия полной гибели и полной конструктивной гибели судна.

Полная гибель судна означ., что судовладелец лишился судна безвозвратно. Полн.конструктивная гибель судна означ., что собст-ть нах.в состоянии, не подлеж-ем реставрации. Указанное состояние наблюд-ся в случ., если расходы на ремонт и починку превосх.ст-ть корабля после ремонта.

Характерные особен-ти КАСКО-страх.: 1)ограничение сферы страх-я. Она явл.весьма конкурентной, т.к.в мире насчит.около 80 тыс.судов. 2)определ.пер-д страх-я(как прав., сост.1 год). 3)обязат.указание в полисе географич.границ планирования перевозки грузов. 4)определение страх.суммы и тарифа в индивид.ф-ме для кажд.судна, т.к.не сущ.одинак.условий использ-ия и хар-ки судов.

Тариф.ставка определ-ся с учетом след.показателей: *ст-ти судна. *возрастной категории судна, *разновид-ти судна, *грузоподъемности, *силы двигателя, *систематизации, *флага, под кот.ходит судно, *зоны плавания, *соглашения страх.покрытия.

Не возмещ-ся убытки, кот.возникли в рез-те: 1)умысла, опрометчивости страх-ля 2)известной страх-лю немореход-ти судна до выхода судна в плавание. 3)изнашивания, коррозии судна, его составл-их частей, оборудования. 4)использ-ия судна в ситуациях, не предусм-ых его ледовым типом. 5)прямого или косвенного влияния радиации или радиоакт-го заражения. 6)нерационального содерж-ия судна и экипажа. 7)удаления остатков застрах.судна, причиняющих вред окруж.среде, здор-ю людей и имущ-ву 3-их лиц. 8)косвенных действий страх-ля.

Есть много ситуаций, когда нам нужна страховка: когда покупаем автомобиль, оформляем потребительский кредит, едем за границу. В этой статье разберем, какие виды страхования бывают, на что обратить внимание в договоре страхования и когда страховая может отказать в страховой выплате.

Что такое договор страхования

Это соглашение в письменной форме между страхователем и страховой компанией. Страхователь — это физическое или юридическое лицо. По договору он платит компании страховую премию. Если наступает страховой случай, страховая компания компенсирует ущерб в пределах страховой суммы по договору. Страховая компания — юридическое лицо, у которого есть лицензия Банка России на страхование.

К страховым случаям относятся разные события, которые указаны в договоре. Например, можно застраховать квартиру от кражи, аварии в ванной у соседей сверху, пожара и других рисков. Все это потенциальные риски, которые в случае соблюдения условий договора становятся страховыми случаями.

В случае долгосрочного страхования жизни страховой случай — если вы дожили до определенного возраста. На языке страховых компаний это называется риск дожития. Например, в 40 лет вы подписываете договор инвестиционного страхования жизни на 10 лет и в течение этого срока оплачиваете страховые взносы. Когда вам будет 50 лет, страховой придется выплатить вам страховое возмещение. При этом в договор можно включить и другие риски, связанные с травмами.

Виды договоров страхования

В законе перечислены разрешенные в РФ виды страхования. Их можно разделить на три группы: имущественное страхование, личное и страхование ответственности.

Имущественное страхование охраняет риски, связанные с имуществом: автомобилем, недвижимостью или платьем от Луи Вюиттона. Жизнь любимой собаки тоже попадает под этот вид страхования. Но в любой страховой компании могут быть исключения. Например, страховка может не распространяться на драгоценные металлы в слитках, рукописи и чертежи или животных. Перечень того, что компания не страхует, обычно указан в правилах страхования.

Личное страхование защищает от непредвиденных расходов, связанных с жизнью и здоровьем застрахованного лица. Например, можно застраховаться от травмы, заболевания, инвалидности и даже смерти.

Ответственность страхуют, когда есть риск причинить ущерб третьим лицам или их собственности. Например, ОСАГО страхует ответственность водителя перед третьими лицами. Если он будет виноват в ДТП, страховая компания компенсирует расходы на лечение невиновного водителя, его пассажиров и ремонт автомобиля. Свой автомобиль виновнику придется ремонтировать за свой счет.

Объекты, субъекты, предмет договора страхования и страховые риски

В договоре страхования должны присутствовать существенные условия, без которых договор будет считаться незаключенным — это объект страхования, страховые риски, страховая сумма и срок действия договора.

Объект страхования — имущественные интересы, связанные с риском утраты, недостачи или повреждения имущества или причинением вреда здоровью. Например, компания застраховала перевозку груза из Китая, а по прибытии контейнеров оказалось, что половины товара нет — это недостача, которую можно застраховать.

Предмет договора страхования — то, что страхуют. Например, в полисе каско — это автомобиль, а в личном страховании — жизнь и здоровье. Предметов страхования в договоре может быть несколько.

Страховые риски — это перечень событий, от которых застраховано имущество или человек. Например, в полисе каско рисками могут быть угон, ущерб и утрата автомобиля.

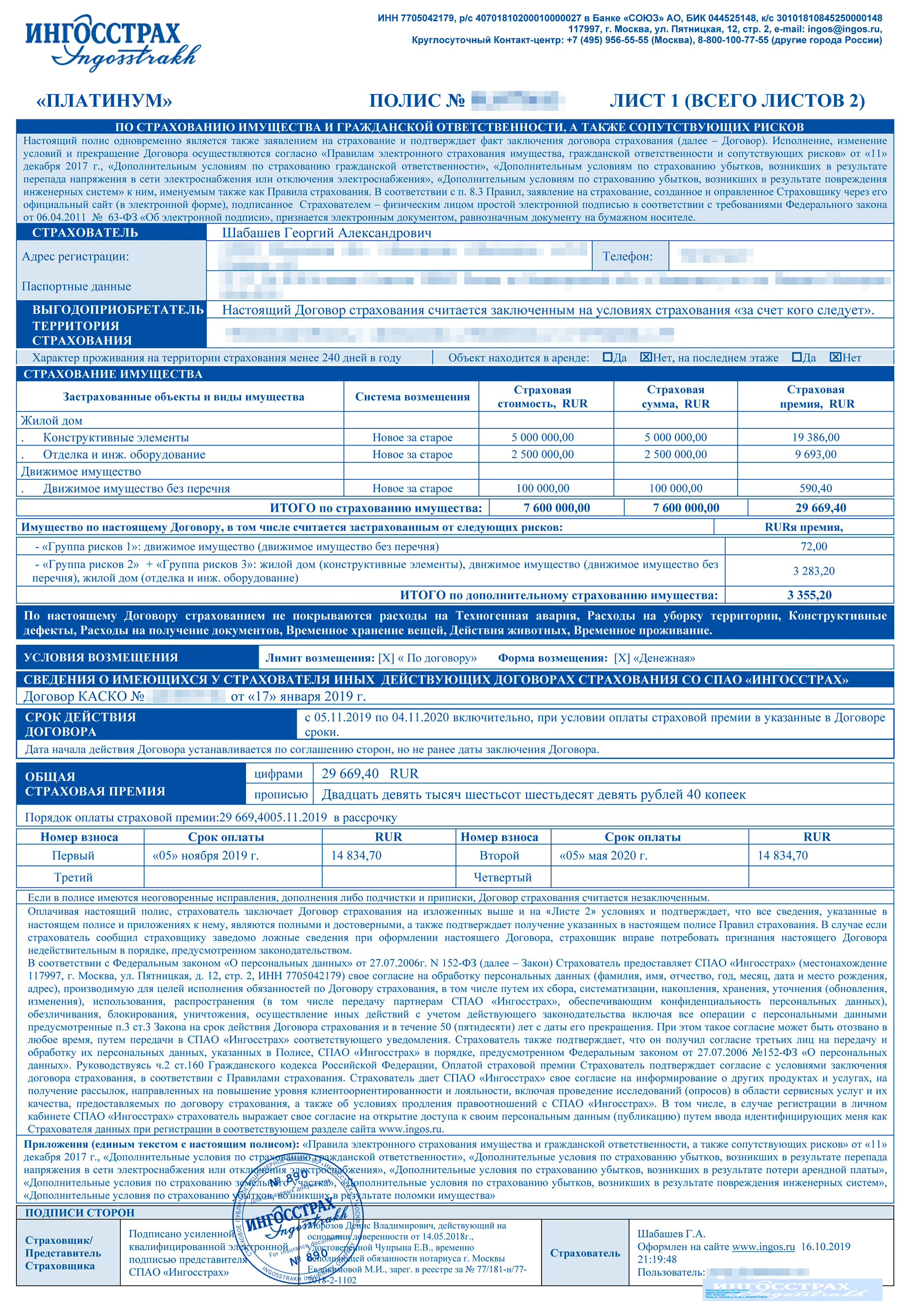

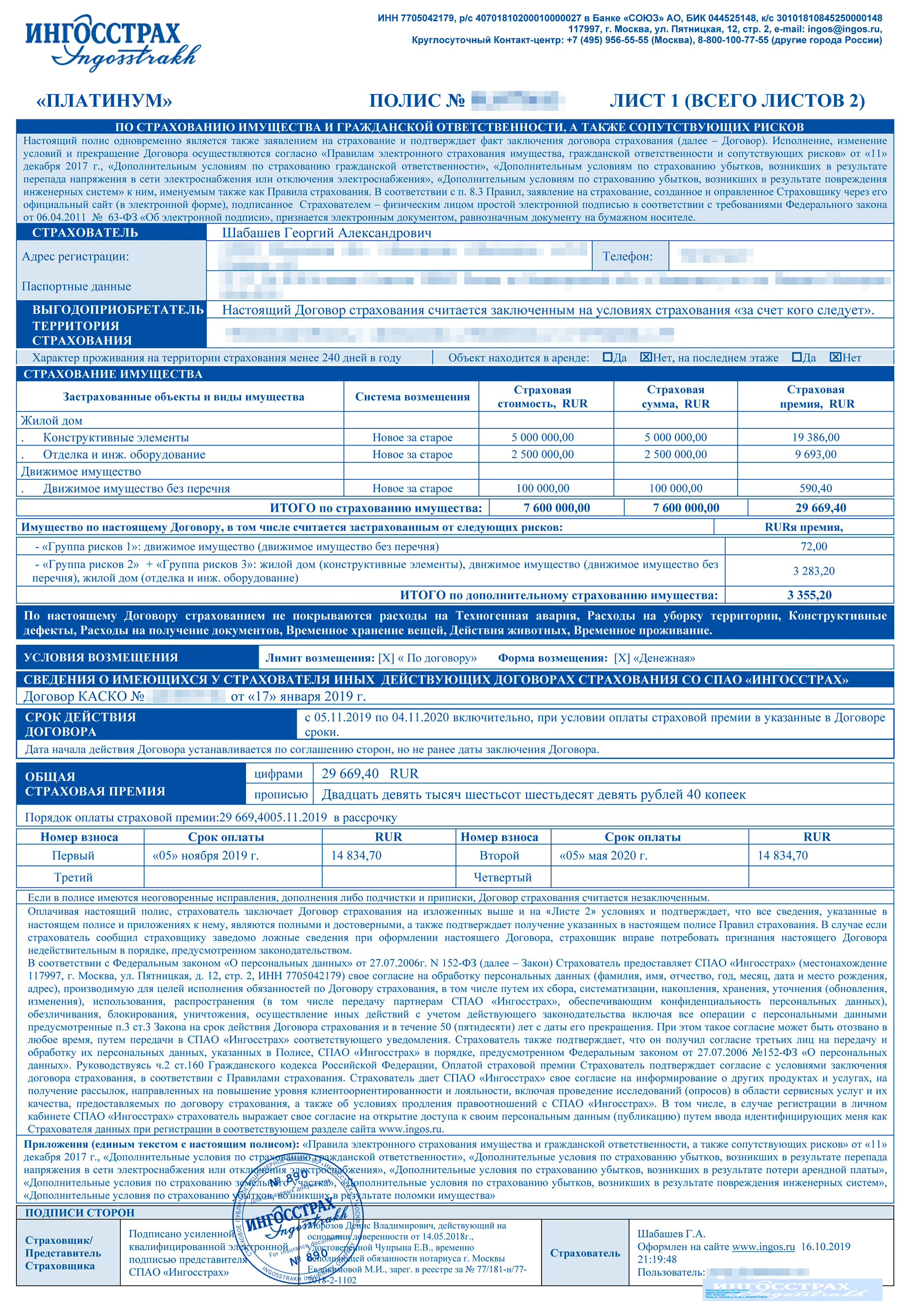

Недавно я построил загородный дом и решил его застраховать. Компания отдельно застраховала сооружение, внутреннюю отделку, мебель, коммуникации и инженерные системы. Можно застраховать все сразу или по отдельности, страхуемые риски тоже можно выбрать — это решает страхователь. Чем больше объектов страхуете и больше рисков выбираете, тем дороже страховка. Если страхуете сразу много объектов — просите скидку.

Страхуется конкретный объект и только по указанным в договоре рискам. Если застраховали автомобиль по каско только от ущерба, а его угнали — это не страховой случай. А если в квартире вы застраховали от пожара только технику, то за сгоревшие обои не получите ни копейки.

Субъекты страхования — участники договора: страхователь, страховая компания, застрахованное лицо и выгодоприобретатель.

Страхователем, застрахованным лицом и выгодоприобретателем может быть одно лицо или разные лица. Например, когда будете оформлять ипотеку, банк предложит заключить договор страхования залога. В этом случае страхователь и застрахованное лицо — это вы, а выгодоприобретатель — чаще всего банк.

Например, жена оформила ипотеку, застраховала свое здоровье и погасила часть долга. Внезапно она попадает в аварию и теряет трудоспособность. Тогда страховая выплатит банку оставшуюся часть суммы за квартиру, а муж банку ничего не будет должен.

Условия договора страхования

Это условия, на которых страховщик готов взять на себя ответственность за принимаемые на себя риски. Условия страхования являются обязательным приложением к договору страхования. У каждой страховой компании эти условия свои. Страхователь может согласиться с условиями страхования или не заключать договор.

Иногда в договоре указаны не все условия, но написано, что в дополнительном соглашении они есть. Это соглашение страховая тоже обязана предоставить. Обычно страховая дает клиентам вместе с полисом брошюру, в которой кратко описаны самые важные условия страхования. Но эта брошюра юридической силы не имеет, в ней могут быть указаны не все условия.

Сначала читать, потом подписывать

Например, вместе с полисом ДМС могут дать подобную брошюру. В ней описаны обязанности застрахованного лица, лечебные учреждения, куда можно обращаться по страховке, и другие условия

Как заключают договор страхования

Страхователь подает страховщику заявление и подписывает с ним договор. Потом страхователь оплачивает договор и получает документ о факте оплаты и страховую защиту человека или имущества. Обычно это полис. С этого момента договор считается заключенным.

Можно ли заключить договор страхования устно

Нельзя. Нужно обязательно составить договор, который подпишут обе стороны. Договор может заменить заявление страхователя, в ответ на которое страховщик выдает полис.

Но есть случаи, когда страховщик может принять устное заявление страхователя. Это возможно, если условия страхования хорошо известны обеим сторонам. Так заключаются краткосрочные договоры страхования — например, при авиаперелетах.

Требования к оформлению страхового полиса

Страховой полис подтверждает, что человек застрахован. Иногда вместо страхового полиса компании выдают свидетельство или другой документ.

Вот что должно быть в страховом полисе:

- Информация о страхователе — фамилия, имя и отчество или наименование организации, адрес.

- Информация о страховщике — наименование страховой компании, юридический адрес и реквизиты банковского счета.

- Страховая премия — сумма, которую платит страхователь по договору, когда и как он ее должен внести. Это необязательное условие, но чаще всего компании указывают ее в договоре.

- Предмет страхования — что страхуется.

- Страховой случай — перечень рисков. Если они наступят, страховая выплатит возмещение.

- Страховая сумма — максимальная сумма, которую выплатят при наступлении страхового случая. Например, Роман застраховал жизнь на миллион рублей. В случае его смерти в результате страхового случая наследникам выплатят миллион. Если сломает руку, меньше — например, тысяч 50. А если получит инвалидность — могут заплатить несколько сотен тысяч. Сумма будет зависеть от группы инвалидности.

- Срок действия договора.

- Подписи сторон. Подпись страховщика должна быть всегда: обычная, электронная или факсимиле. Подпись страхователя может быть обычной, электронной или ее может не быть вообще.

Первая страница страхового полиса к договору страхования загородного дома

Срок действия договора страхования

Договор страхования действует ограниченное время. В этот период страховщик принимает на себя риски по объекту страхования. Срок страхования можно продлить, заключив договор на новый период. Тогда страхователь должен заплатить страховую премию за следующий период.

Договор начинает действовать, когда заказчик оплачивает полис. Иногда договор начинает действовать не с момента его подписания или оплаты, а позднее — с определенной даты, указанной в договоре.

Обязанности и права сторон по договору страхования

В страховом договоре или в условиях страхования указаны права и обязанности сторон.

Вот наиболее важные права страховой компании:

- Получать страховую премию.

- Увеличить страховую премию, если риски возрастают. Например, Ольга застраховала дом, а потом установила в нем камин с открытым огнем. Тогда Ольга должна уведомить об этом страховую компанию, а та может увеличить страховую премию по страховке от пожара.

- Предъявлять регрессные требования. Например, Полина застраховала автомобиль по каско, а потом в ее автомобиль врезался пьяный водитель. Ее страховая возместит ремонт за свой счет, а потом может предъявить иск к виновному водителю или его страховой компании.

- Требовать подтверждающие документы по страховым случаям. Если Сергей попал в ДТП и хочет получить возмещение по каско, ему нужно оформить происшествие в полиции и предоставить документы в страховую компанию.

- Отказать в выплате при нарушении правил страхования. Если застрахованный не соблюдает правила страхования, убытки ему не возместят. Например, Иван застраховал автомобиль по каско. Однажды он сел за руль пьяным, что прямо запрещено в правилах страхования. После он попал в аварию. Раз Иван нарушил правила страхования, страховщик не компенсирует ему ремонт автомобиля.

В зависимости от страхового продукта требования могут варьироваться. Например, если вы решите застраховать автомобиль по каско, могут попросить предоставить его страховщику на осмотр перед заключением договора, а если страхуете жизнь и здоровье — заполнить медицинскую анкету.

Главная обязанность страховщика — выплатить возмещение ущерба в соответствии с договором и условиями страхования, если наступит страховой случай. Есть и другие обязанности — они указаны в договоре.

А вот права застрахованного лица:

- Получить страховое возмещение, если страховой случай есть в договоре, а застрахованный не нарушил условия страхования.

- Расторгнуть договор досрочно и вернуть часть страховой премии, если это предусмотрено договором. Например, если вы застраховались по ОСАГО на год, но продали авто раньше и страховка уже не нужна. Если страхование было добровольным (например, каско или ДМС), а в договоре нет такого пункта, страховщик может и не вернуть деньги.

Вот некоторые обязанности страхователя:

- При заключении договора сообщить страховщику всю запрашиваемую информацию, влияющую на оценку страховых рисков.

- Оплатить страховую премию.

- В период страхования соблюдать условия договора и правил страхования.

- Оповещать страховщика обо всех обстоятельствах, которые влияют на степень риска.

Когда договор страхования могут прекратить или признать недействительным

Договор прекратят или признают недействительным, если условия договора или правила страхования противоречат закону. А еще по решению суда договор признают недействительным, если одна из сторон подписала его под влиянием обмана, насилия или угрозы.

Если страхователь до подписания договора сознательно скрыл важные сведения, влияющие на оценку рисков, страховая может аннулировать договор либо пересчитать страховую премию и предложить страхователю доплатить разницу.

Например, Инна заключила договор комплексного медицинского страхования и указала в анкете, что со здоровьем все в порядке. При этом она не сказала, что уже знает о своей проблеме с сердцем. Если с ней случится инфаркт и обнаружится подлог, договор могут признать недействительным и ничего не заплатить. Или признают этот случай нестраховым и откажут в выплате.

Чтобы обезопасить себя от обмана клиента, страховые компании иногда указывают в договоре отложенную дату, с которой договор вступит в силу. Например, если клиент оформляет онкостраховку, иногда она начинает действовать только через 4—6 месяцев с момента подписания договора.

Когда страховая может отказать в страховой выплате

Страховая компания может отказать в выплате страхового возмещения, если застрахованный человек нарушил правила страхования или не исполнил условия договора.

Вот Василий поехал в Турцию и заболел. Он пошел в местную поликлинику и стал лечиться. Когда он вернулся в Россию, пошел в страховую и потребовал возместить расходы на лечение.

Но ему отказали — по условиям страхования Василий был обязан сообщить о страховом случае в течение пяти рабочих дней. А еще Василий сам выбрал клинику. Хотя по условиям должен был сообщить о случившемся в страховую или ассистансу — компании, которая занимается организацией лечения. Тогда те сами назначат клинику или разрешат найти ее самостоятельно.

Тема: Бесплатная шпора по страхованию с ответами к экзамену

Тип: Шпаргалка | Размер: 96.08K | Скачано: 819 | Добавлен 29.10.08 в 21:09 | Рейтинг: +23 | Еще Шпаргалки

Экзаменационные вопросы:

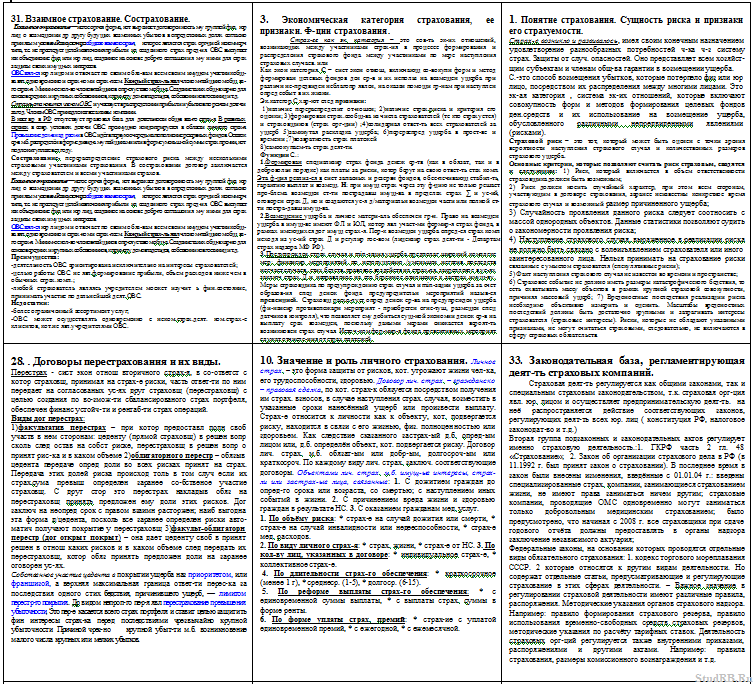

1. Понятие страхования. Сущность риска и признаки его страхуемости.

2. Основные условия страхования домашнего имущества граждан.

3. Экономическая категория страхования, ее признаки. Функции страхования.

4. Основные условия страхования жилых и др. строений граждан.

5. Источники образования и значение централизованного страхового фонда.

6. Страхование от несчастных случаев, его формы и виды.

7. Системы страхового обеспечения.

8. Порядок выплаты страх. обеспечения в страх. от НС.

9. Особенности организации страхового фонда страховщика.

10. Значение и роль личного страхования.

11. Субъекты и объекты страхования. Понятие страховой суммы и страховой стоимости.

12. Основные виды личного страхования и формы его проведения.

13. Понятие страхового риска, страхового случая, страховой выплаты.

14. Принципы страхования урожая сельскохозяйственных культур в коллективных и фермерских хозяйствах.

15. Франшиза, её виды и экономическая роль.

16. Основные условия страхования жизни на случай смерти и дожития. Особенности и условия.

17. Основные условия страхование имущества организаций (промышленных предприятий).

19. Страховая премия и страховой тариф. Понятие страхового тарифа.

18. Понятие ущерба при страховании урожая сельскохозяйственных культур.

20. Порядок возмещения ущерба и страхового возмещения при страховании жилых и других строений граждан.

21. Структура страхового тарифа и порядок расчета по рисковым видам страхования.

22. Характеристика системы обязательного медицинского страхования в РФ: значение, страхователи, страховщики.

23. Содержание договора страхования.

24. Фонд самострахования юридических лиц, способ его образования и значение.

25. Классификация страхования.

26. Общие условия страхования морских судов.

27. Принципы добровольного и обязательного страхования.

28. . Договоры перестрахования и их виды.

29. Порядок заключения и прекращения договора страхования по страхованию урожая

30. Сущность и значение перестрахования.

31. Взаимное страхование. Сострахование.

32. Маркетинг в страховании.

33. Законодательная база, регламентирующая деятельность страховых компаний.

34. Общая характеристика страхования гражданской ответственности.

35. Страховой полис: содержание, значение, условия выдачи.

36. Обязательное страхование автогражданской ответственности в РФ.

38. Типы перестраховочной защиты. Пропорциональное и непропорциональное перестрахование.

39. Система страховых резервов в РФ. Основные виды резервов и направления их размещения.

40. Общая характеристика страхования профессиональной ответственности.

41. Страховое поле и страховой портфель.

42. Характеристика видов страхования домашнего имущества граждан.

43. Общая характеристика страхования имущества юридических лиц: объекты страхования и их стоимостная оценка, страховые риски.

44. Взаимное страхование: преимущества и недостатки.

45. Страховое покрытие и страховая стоимость объекта.

46. Порядок урегулирования убытков и взаимодействия сторон в страховании автотранспорта.

47. Страховщик и страхователь, их права и обязанности.

48. Общая характеристика страхования имущества с/х предприятий: объекты страхования, страховые риски, применение франшизы.

49 . Убыточность страховой суммы и уровень страховых выплат.

50. Общая характеристика страхования автотранспорта: объект страхования, страх. риски, срок страхования.

51. Понятие двойного страхования и сострахования.

53. Основные условия и варианты страхования домашнего имущества граждан.

54. Определение страховой стоимости и страховой премии при страховании автотранспорта.

55. Определение страхового случая и порядок расчета страхового возмещения в страховании растениеводства.

56. Общая характеристика страхования грузов: объекты страхования, виды страх. Покрытия, понятие общей и частной аварии.

57. Страхование с/х животных. Определение страх. случая и порядок расчёта страх. возмещения.

58. Порядок определения ущерба и выплаты страх. Возмещения по страхованию домашнего имущества граждан.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Читайте также: