Классификация инструментов финансового рынка шпора

1.По видам финансовых рынков различают следующие обслуживающие их инструменты:

а) Инструменты кредитного рынка. К ним относятся деньги и расчётные документы, обращающиеся на денежном рынке.

б) Инструменты фондового рынка. К ним относятся разнообразные ценные бумаги, обращающиеся на этом рынке (состав ценных бумаг по их видам, особенностям эмиссии и обращения утверждается соответствующими нормативно-правовыми актами).

в) Инструменты валютного рынка. К ним относятся иностранная валюта, расчетные валютные документы, а также отдельные виды ценных бумаг, обслуживающие этот рынок.

г) Инструменты страхового рынка. К ним относятся предлагаемые к продаже страховые услуги (страховые продукты), а также расчетные документы и отдельные виды ценных бумаг, обслуживающие этот рынок.

д) Рынок золота (серебра, платины). К ним относятся указанные виды ценных металлов, приобретаемые для целей формирования финансовых резервов и тезаврации, а также обслуживающие этот рынок расчетные документы и ценные бумаги.

2. По виду обращения выделяют следующие виды финансовых инструментов:

а) Краткосрочные финансовые инструменты (с периодом обращения до одного года). Этот вид финансовых инструментов является наиболее многочисленным и призван обслуживать операции на рынке денег.

б) Долгосрочные финансовые инструменты (с периодом обращения более одного года). К этому виду финансовых инструментов относятся и так называемые "бессрочные финансовые инструменты", конечный срок погашения которых не установлен (например, акции). Финансовые инструменты этого вида обслуживают операции на рынке капитала.

3.По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды:

а) Инструменты, последующие финансовые обязательства по которым не возникают (инструменты без последующих финансовых обязательств). Они являются, как правило, предметом осуществления самой финансовой операции и при их передаче покупателю не несут дополнительных финансовых обязательств со стороны продавца (например, валютные ценности, золото и т.п.).

б) Долговые финансовые инструменты. Эти инструменты характеризуют кредитные отношения между их покупателем и продавцом и обязывают должника погасить в предусмотренные сроки их номинальную стоимость и заплатить дополнительное вознаграждение в форме процента (если оно не входит в состав погашаемой номинальной стоимости долгового финансового инструмента). Примером долговых финансовых инструментов выступают облигации, векселя, чеки и т.п.

в) Долевые финансовые инструменты. Такие финансовые инструменты подтверждают право их владельца на долю в уставном фонде их эмитента и на получение соответствующего дохода (в форме дивиденда, процента и т.п.). Долевыми финансовыми инструментами являются, как правило, ценные бумаги соответствующих видов (акции, инвестиционные сертификаты и т.п.).

4.По приоритетной значимости различают следующие виды финансовых инструментов:

а) Первичные финансовые инструменты (финансовые инструменты первого порядка). Такие финансовые инструменты (как правило, ценные бумаги) характеризуются их выпуском в обращение первичным эмитентом и подтверждают прямые имущественные права или отношения кредита (акции, облигации, чеки, векселя и т.п.).

б) Вторичные финансовые инструменты или деривативы (финансовые инструменты второго порядка) характеризуют исключительно ценные бумаги, подтверждающие право или обязательство их владельца купить или продать обращающиеся первичные ценные бумаги,

валюту, товары или нематериальные активы на заранее определенных условиях в будущем периоде. Такие финансовые инструменты используются для проведения спекулятивных финансовых операций и страхования ценового риска ("хеджирования"). В зависимости от состава первичных финансовых инструментов или активов, по отношению, к которым они выпущены в обращение, деривативы подразделяются на фондовые, валютные, страховые, товарные и т.п. Основными видами деривативов являются опционы, свопы, фьючерсные и

форвардные контракты.

5. По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды:

а) Финансовые инструменты с фиксированным доходом. Они характеризуют финансовые инструменты с гарантированным уровнем доходности при их погашении (или в течение периода их обращения) вне зависимости от конъюнктурных колебаний ставки ссудного процента

(нормы прибыли на капитал) на финансовом рынке.

б) Финансовые инструменты с неопределённым доходом. Они характеризуют финансовые инструменты, уровень доходности которых может изменяться в зависимости от финансового состояния эмитента (простые акции, инвестиционные сертификаты) или в связи с изменением конъюнктуры финансового рынка (долговые финансовые инструменты, с плавающей процентной ставкой, "привязанной" к установленной учетной ставке, курсу определенной "твердой" иностранной валюты и т.п.).

6. По уровню риска выделяют следующие виды финансовых инструментов:

а) Безрисковые финансовые инструменты. К ним относят обычно государственные краткосрочные ценные бумаги, краткосрочные депозитные сертификаты наиболее надежных банков, "твердую" иностранную валюту, золото и другие ценные металлы, приобретенные на

короткий период. Термин "безрисковые" является в определенной мере условным, так как потенциальный финансовый риск несет в себе любой из перечисленных видов финансовых инструментов; они служат лишь для формирования точки отсчета измерения уровня риска

по другим финансовым инструментам.

б) Финансовые инструменты с низким уровнем риска. К ним относится, как правило, группа краткосрочных долговых финансовых инструментов, обслуживающих рынок денег, выполнение обязательств по которым гарантировано устойчивым финансовым состоянием и

надежной репутацией заемщика (характеризуемыми термином "первоклассный заемщик").

в) Финансовые инструменты с умеренным уровнем риска. Они характеризуют группу финансовых инструментов, уровень риска по которым примерно соответствует

среднерыночному.

г) Финансовые инструменты с высоким уровнем риска. К ним относятся финансовые инструменты, уровень риска по которым существенно превышает среднерыночный.

д) Финансовые инструменты с очень высоким уровнем риска (спекулятивные). Такие финансовые инструменты характеризуются наивысшим уровнем риска и используются обычно для осуществления наиболее рискованных спекулятивных операций на финансовом рынке. Примером таких высоко рискованных финансовых инструментов являются акции "венчурных" (рисковых) предприятий; облигации с высоким уровнем процента, эмитированные предприятием с кризисным финансовым состоянием, опционные и фьючерсные контракты и т.п.

Приведенная классификация отражает деление финансовых инструментов лишь по наиболее существенным общим признакам. Каждая из рассмотренных групп финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, отражающим особенности их выпуска, обращения и погашения.

Рассмотрим более подробно состав и характер отдельных финансовых инструментов, обслуживающих операции на различных видах финансовых рынков.

1. Основными финансовыми инструментами кредитного рынка являются:

а) денежные активы, составляющие основной объект кредитных отношений между кредитором и заемщиком;

б) чеки, представляющие денежный документ установленной формы, содержащий приказ владельца текущего счета в банке (или другом кредитно-финансовом институте) о выплате, по его предъявлении обозначенной в нем суммы денег. Различают именной чек (безправа передачи и индоссамента); чек на предъявителя (который не требует передаточной надписи при его передаче другому владельцу) и ордерный чек (переводной чек, который может быть передан другому владельцу с помощью передаточной надписи - индоссамента);

в) аккредитивы, представляющие собой денежное обязательство коммерческого банка, выдаваемое им по поручению клиента-покупателя произвести расчет в пользу покупатели или другого коммерческого банка в пределах определенной в нем суммы против указанных документов. Различают отзывные и безотзывные аккредитивы, а также аккредитивы простые и переводные;

г) векселя, представляющие собой безусловное денежное обязательство должника (векселедателя) уплатить после наступления обозначенного в нем срока определенную сумму денег владельцу векселя (векселедержателю). В современной практике используются следующие виды векселей: коммерческий вексель (оформляющий расчетное денежное обязательство покупателя продукции по товарному кредиту); банковский (или финансовый) вексель (оформляющий денежное обязательство коммерческого банка или другого кредитно-финансового института по полученному финансовому кредиту), налоговый вексель (оформляющий денежное обязательство плательщика определенного вида налогового платежа рассчитаться в определенный срок по отсроченной его уплате). При совершении финансовых операций на кредитном рынке могут применяться: процентный вексель (выписанный на номинальную сумму долга и предусматривающий начисление процента на эту сумму в размере, согласованном сторонами вексельной сделки); дисконтный вексель (доход по такому векселю составляет разница между его номинальной стоимостью и ценой его приобретения). Наконец, эмитируемые векселя (они являются одним из видов ценных бумаг) подразделяются на следующие их виды: простой вексель (он предполагает, что эмитент векселя является одновременно и плательщиком по нему конкретному лицу пли по его приказу); переводной вексель (он предполагает, что его держатель может отдать приказ векселедателю об уплате суммы долга по нему путем индоссамента). Если вексель хозяйствующего субъекта содержит гарантию банка, он называется "авалированным векселем";

д) залоговые документы. Они представляют собой оформленное долговое обязательство, обеспечивающее полученный финансовый или коммерческий кредит в форме залога или заклада. В случае нарушения заемщиком условий кредитного соглашения, владелец этого долгового обязательства имеет право продать их в счет погашения его долга или получить оговоренную в нем собственность.

е) прочие финансовые инструменты кредитного рынка. К ним относятся девизы, коносамент и т.п.

2. Основными финансовыми инструментами рынка ценных бумаг являются:

а) акции. Они представляют собой цепную бумагу, удостоверяющую участие ее владельца в формировании уставного фонда акционерного общества и дающую право на получение соответствующей доли его прибыли в форме дивиденда. Акции, обращающиеся на отечественном фондовом рынке, классифицируются по ряду признаков (рис. 8.).

На современном этапе развития отечественного фондового рынка акции являются наиболее широко представленным финансовым инструментом, хотя по этому показателю они существенно уступают показателям фондового рынка стран с развитом рыночной экономикой. Что касается объема финансовых операций по акциям, то он сравнительно небольшой в силу низкой ликвидности и доходности преимущественной части его видов.

б) облигации. Они представляют собой ценную бумагу, свидетельствующую о внесении ее владельцем денежных средств, и подтверждающую обязанность эмитента возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок с выплатой фиксированного процента (если иное не предусмотрено условиями выпуска).

Облигации, обращающиеся на отечественном фондовом рынке, классифицируются по ряду признаков.

На современном этапе развития отечественного фондового рынка количество разновидностей обращающихся на нем облигаций сравнительно невелико (в сопоставлении с аналогичными показателями фондового рынка стран с развитой рыночной экономикой и количеством разновидностей обращающихся акций), однако по объему операций им принадлежит первое место (в первую очередь, за счет сделок по государственным облигациям).

в) сберегательные (депозитные) сертификаты. Они представляют собой письменное свидетельство банка (или другого кредитно-финансового института, имеющего лицензию на их выпуск) о депонировании денежных средств, которое подтверждает право вкладчика на получение после установленного срока депозита и процента по нему.

г) деривативы. Это относительно новая для нашего фондового рынка группа ценных бумаг, получавшая уже отражение в правовых нормах. К числу основных из этих ценных бумаг относятся: опционные контракты; фьючерсные контракты; форвардные контракты, контракты "своп " и другие.

д) прочие финансовые инструменты фондового рынка. К ним относятся инвестиционные сертификаты, приватизационные ценные бумаги, казначейские обязательства и другие.

3. Основными финансовыми инструментами валютного рынка являются:

а) валютные активы, составляющие в основном объект финансовых операции на валютном рынке;

б) документарный валютный аккредитив, используемый в расчетах по внешнеторговым предприятиям (платежи по этому документу производятся при условии предоставления в банк требуемых коммерческих документов: счета-фактуры, транспортных и страховых документов, сертификатов качества идругих);

в) валютный банковский чек, представляющий собой письменный приказ банка-владельца валютных авуаров за границей своему банку-корреспонденту о перечислении оговоренной в нем суммы с его текущего смета держателю чека;

г) валютный банковский вексель, представляющий собой расчетный документ, выставленный банком на своего зарубежного корреспондента;

д) переводной валютный коммерческий вексель, представляющий собой расчетный документ, выписанный импортером на кредитора или прямого экспортера продукции;

е) «валютный фьючерсный контракт, представляющий собой финансовый инструмент осуществления сделок на валютной бирже;

ж) валютный опционный контракт, заключаемый на валютном рынке с правом отказа на покупку или продажу валютных активов по ранее предусмотренной пене;

1) валютный своп, обеспечивающий паритетный обмен валютами разных стран в процессе осуществления сделки;

и) другие финансовые инструменты валютного рынка (договор "репо" на валюту, валютные девизы и т.п.).

4. Основными финансовыми инструментами страхового рынка являются:

а) контракты на конкретные виды страховых услуг (страховых продуктов), составляющие основной объект финансовых операций с клиентами на страховом рынке. Эти контракты оформляются в виде специального свидетельства — "страхового полиса', передаваемого страховой компанией страховальщику;

б) договоры перестрахования, используемые при формировании финансовых взаимоотношений между страховыми компаниями;

в) аварийная подписка (аварийный бонд) — финансовое обязательство грузополучателя уплатить свою долю убытка от общей аварии при перевозке груза.

5. Основными финансовыми инструментами рынка золота являются:

а) золото как финансовый авуар, составляющий основной объект финансовых операций на этом рынке;

б) система разнообразных деривативов, используемых при осуществлении сделок на бирже драгоценных металлов (опционы, фьючерсы и т.п.).

Рассмотренная выше система основных инструментов финансового рынка находится в постоянной динамике, вызываемой изменением правовых норм государственного регулирования отдельных рынков, использованием опыта стран с развитой рыночной экономикой, финансовыми инновациями и другими факторами.

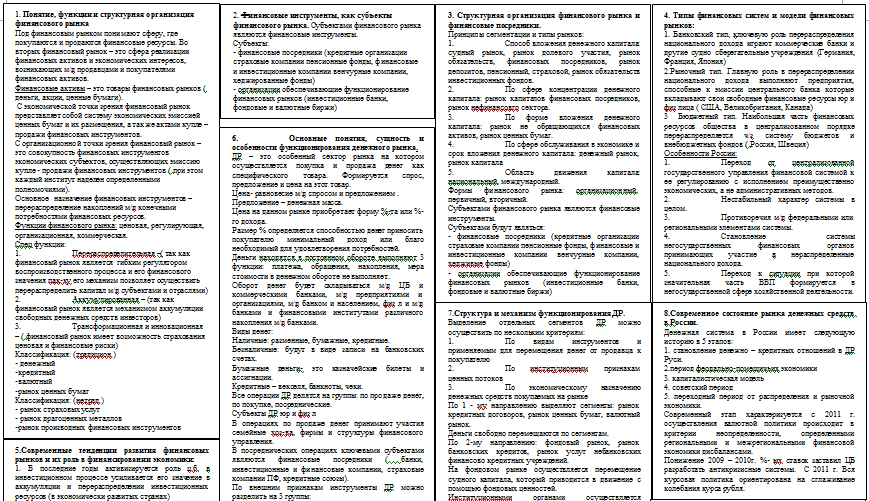

Тема: Шпора по финансовым рынкам на экзамен

Тип: Шпаргалка | Размер: 208.87K | Скачано: 187 | Добавлен 22.12.15 в 19:19 | Рейтинг: +1 | Еще Шпаргалки

Вопросы к экзамену по финансовым рынкам:

1. Понятие, функции и структурная организация финансового рынка

2. Финансовые инструменты, как субъекты

3. Структурная организация финансового рынка и финансовые посредники.

4. Типы финансовых систем и модели финансовых рынков:

5. Современные тенденции развития финансовых рынков и их роль в финансировании экономики:

6. Основные понятия, сущность и особенности функционирования денежного рынка.

7.Структура и механизм функционирования ДР.

8.Современное состояние рынка денежных средств в России.

9. Основные понятия , функции и сегменты рынка

10. Механизм функционирования кредитной системы

11. Классификация банковских кредитов и принципы банковской системы в России

13.Мировая валютная система, ее эволюция и институты

12. Понятие валютного рынка, его структура и функции

14. Понятие и функции рынка ценных бумаг

15. Основные понятия и сегментация рынка ценных бумаг

16. Основная классификация и свойства ценных бумаг

17. Эмиссия и основные участники рынка ценных бумаг

18. Акция. Основная классификация акций

19. Понятие акций. Характеристика привилегированных и обыкновенных акций.

20. Оценка акций

21. Понятия и свойства облигации

27. Фондовые биржи и организаторы внебиржевого рынка.

23.Стоимостная оценка и доходность облигаций.

24. Государственные долговые обязательства.

25. Основная характеристика векселя.

26. Классификация векселя.

28. Внебиржевые фондовые рынки.

29. Форвардные и фьючерсные контракты.

30.Опционы и их виды

31. Организация опционной торговли. Опционные стратегии.

33. Субъекты и объекты страхового рынка.

34. Государственное регулирование страхового рынка.

32. Рынок страховых услуг: основные понятия, структура.

35. Основные понятия и структура рынка драгоценных металлов.

36. Участники рынка драгоценных бумаг

37. Торговые операции на рынке драгоценных бумаг

38. Основные понятия и особенности рынка производных финансовых инструментов

39. Основные понятия и функции рынка производных финансовых инструментов

40. Современное состояние рынка производных финансовых инструментов и перспективы его развития

41. Профессиональная деятельность на рынке ценных бумаг

42. Институциональные инвесторы на рынке ценных бумаг

43. Понятие, классификация и функции биржи

44. Основные понятия фондовой и валютной биржи

45. Сущность биржевой торговли

46. Организационная структура биржи

47. Органы управления биржей

48. Структурные подразделения товарной биржи

49. Государственное регулирование и самофинансирование биржевой деятельности в РФ

50. Биржевые индексы

51. Механизм торговли на финансовых рынках

52. Сущность фундаментального анализа.

53. Сущность технического анализа.

59. Основные направления государственной политики по развитию финансового рынка.

54. Виды графиков, применяемых в техническом анализе.

55. Виды операций с ценными бумагами и формирование инвестиционного портфеля.

56. Этика финансового рынка.

57. Сущность, роль и методы государственного регулирования финансового рынка.

58. Органы государственного регулирования финансового рынка в РФ.

60. Система регулирования финансовых рынков в России.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одной компании и финансовых обязательств долгового или долевого характера другой компании.

К финансовым активам относятся: денежные средства (т.е. средства в кассе, на расчетных, валютных и специальных счетах); договорное право требования денежных средств или другого финансового актива от другой компании; договорное право на обмен финансовых инструментов с другой компанией на потенциально выгодных условиях; долевой инструмент другой компании.

Финансовые обязательства - любая обязанность по договору: предоставить денежные средства или финансовый актив другой компании; обменять финансовые инструменты с другой компанией на потенциально невыгодных условиях.

Классификация финансовых инструментов:

1. По видам финансовых рынков:

инструменты фондового рынка – первичные финансовые инструменты:

Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Облигация - эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальную стоимость или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Казначейские обязательства государства выпускаются для ликвидации уже имеющейся задолженности государства перед предприятиями.

Вексель – долговая цб, которая свидетельствует о безусловном денежном обязательстве одного лица уплатить после наступления срока, обозначенного в векселе, определенную сумму денег собственнику векселя (векселедателю) и которая составлена по точно установленной законом форме.

Чек – денежный документ, составленный в установленной законом форме, содержащий приказ владельца лицевого счета, выписавшего чек, о выплате владельцу последнего обозначенной в нем денежной суммы.

Инвестиционный сертификат – документ, удостоверяющий право и владение на цб или подтверждающее вложение средств в банк на депозит

Производные цб (вторичные финансовые инструменты):

- Хеджирование – способ компенсации возможных потерь от наступления определенных финансовых рисков; страхование цены товара (продукции, услуги) от риска, нежелательного для продавца падения либо невыгодного покупателю увеличения посредством создания встречных валютных, коммерческих кредитных и иных требований и обязательств.

- Опционы – стандартный контракт, который удостоверяет право (но не обязанность) его владельца на приобретение или продажу фиксированного количества базового актива по установленной цене в срок, определенный в нем.

- Фьючерсный контракт – стандартный документ, который свидетельствует обязательство одной стороны продать и другой купить соответствующее количество базового актива в определенный срок в будущем с фиксацией фьючерсной цены базового актива сторонами во время заключения контракта на бирже.

- Форвардный контракт – соглашение между двумя сторонами о будущей поставке определенного актива на данных условиях в назначенный срок в будущем

- Своп – договор между двумя субъектами по поводу обмена обязательствами или активами с целью улучшения их структуры, снижения рисков и издержек; причина создания данной ценной бумаги – упрощение механизма расчета между сторонами хозяйственной операции (в процессе операции стороны перечисляют друг другу лишь разницу процентных ставок от оговоренной (основной) суммы).

- Операции РЕПО – договор о заимствовании ценных бумаг под определенную гарантию денежных средств или средств под ценные бумаги (иногда его называют договором об обратном выкупе ценных бумаг).

- Варранты – ценная бумага (разновидность опциона), которая выпускается эмитентом вместе с собственными привилегированными акциями или облигациями и дает собственнику право на приобретение простых акций данного эмитента в течение определенного периода по определенной цене.

инструменты кредитного рынка – деньги и расчетные документы (чеки, аккредитивы, векселя), которые обращаются на денежном рынке

инструменты валютного рынка

- расчетные валютные документ

- отдельные виды ЦБ

инструменты страхового рынка

- контракты на конкретные виды страховых услуг

-договоры перестрахования, используемые при формировании финансовых взаимоотношений между страховыми компаниями

2. По виду обращения

2.1. краткосрочные финансовые инструменты (менее 1 года)

2.2. долгосрочные финансовые инструменты

2.3. бессрочные финансовые инструменты

3. По гарантированности уровня доходности

3.1.финансовые инструменты с фиксированным доходом

3.2. финансовые инструменты с неопределенным доходом (простые акции, инвестиционные сертификаты)

4. По уровню риска

4.1. безрисковые финн инструменты (краткосрочные цб, золото)

4.2. финансовые инструменты с низким уровнем риска

4.3. фин инструменты с умеренным уровнем риска

4.4. фин инструменты с высоким уровнем риска

4.5. с очень высоким уровнем риска (спекулятивный) – акции венчурных компаний, опционы

Финансовым инструментом называют объект торгов на биржевом или внебиржевом рынке. В трейдинге финансовый инструмент, как правило, представляет собой право на материальные или нематериальные активы, имеющие определенную стоимость (эта стоимость образуется в результате торгов). Это право может быть выражено либо на имеющей юридическую силу бумаге, либо, что наиболее распространено в настоящее время, в электронном виде. Кроме этого к финансовым инструментам могут относиться такие нематериальные величины как, например, индекс Доу-Джонса или индекс ММВБ.

К наиболее известным финансовым инструментам можно отнести акции, фьючерсы, опционы, фондовые индексы, валютные пары (на FOREX).

По своей сути финансовый инструмент (ФИ) предполагает контракт, заключаемый между двумя сторонами в результате которого одна из сторон получает некие финансовые активы, а у другой стороны появляются определённые финансовые обязательства.

К примеру, акция выступает для лица купившего её (акционера) в качестве финансового актива, а для компании её выпустившей она является обязательством перед акционером (в выплате дивидендов, предоставлении права голоса на общем собрании и т.п.).

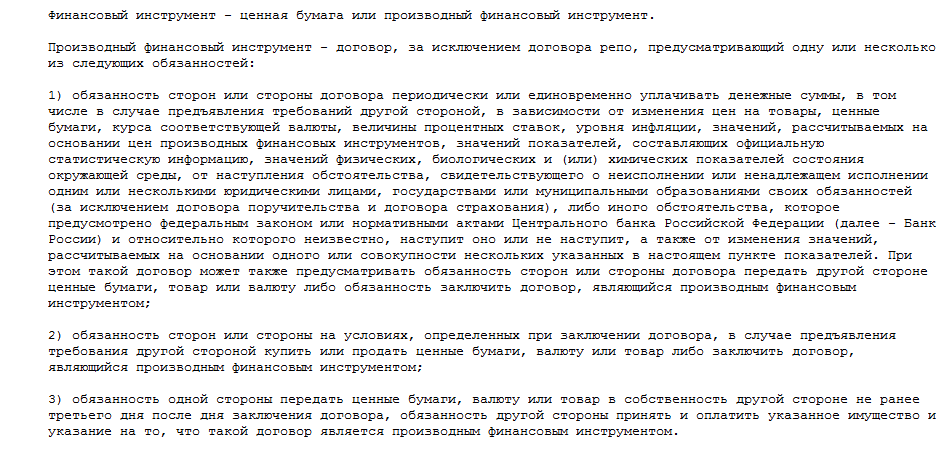

Выдержка из Федерального закона №39-ФЗ о финансовых инструментах

Как видите, закон предполагает классификацию ФИ по двум основным категориям:

- Ценным бумагам;

- Производным финансовым инструментам.

Ниже приведена более подробная классификация существующих ныне финансовых инструментов, с учётом таких их основных особенностей, как: тип актива, тип рынка, период обращения, типу возникающих обязательств и уровню риска. На мой взгляд, такое представление информации будет гораздо более удобно для её понимания и систематизации.

Классификация финансовых инструментов

Все финансовые инструменты можно подразделить на две основные категории:

- Первичные финансовые инструменты;

- Вторичные (производные) финансовые инструменты.

К первичным ФИ относят акции, облигации, векселя, закладные, банковские сертификаты, словом всё то, что само по себе представляет собой право на некий ценовой актив. К ним также относят кредиторскую и дебиторскую задолженность по текущим операциям. К примеру, акция даёт своему владельцу право на долю в компании, вексель – предоставляет держателю право на получение оговоренной в нём суммы и т.д.

К производным ФИ (иначе называемым деривативами) относятся такие контракты, по которым одна из сторон принимает на себя обязательство, а другая – получает право, выполнить определённые действия в отношении базового актива (в качестве которого выступает какой-либо первичный финансовый инструмент). Они представляют собой отдельную большую группу инструментов торгуемых как на официальном (биржевом), так и на внебиржевом рынках.

К производным относят такие бумаги как:

- Фьючерсные, форвардные и опционные контракты;

- Варранты;

- Договора РЕПО;

- Валютные свопы;

- Процентные свопы.

Фьючерсы и форварды представляют собой сделки на поставку базового актива через заданный срок по заранее определённой цене. Одна из сторон обязуется поставить заданный товар, а другая – выкупить его по оговоренной цене. Фьючерсы торгуются преимущественно на биржевом рынке и представляют собой стандартизированные контракты, а форварды – это инструмент рынка внебиржевого.

Опционы, в отличие от форвардов и фьючерсов, представляют собой лишь право (но не обязанность), совершить сделку с указанным в них, в качестве базового актива, финансовым инструментом. А в остальном они схожи с рассмотренными выше фьючерсными и форвардными контрактами. В них также оговаривается срок и цена будущей поставки базового актива.

Варрант представляет собой ценную бумагу дающую своему владельцу право на покупку указанного в ней количества акций по заданной цене (которая обычно ниже текущей рыночной). По сути своей, варрант схож с опционом CALL на покупку акций, однако, в отличие от него, имеет гораздо большие сроки исполнения (а может быть и вообще бессрочным).

Сделки типа РЕПО предполагают продажу базового актива с обязательством его обратного выкупа через заданный срок. Они представляют собой некий аналог кредитования под залог имущества (в качестве которого здесь выступает базовый актив). Здесь сторона нуждающаяся в кредите, продаёт ценные бумаги и использует вырученные за них деньги по своему усмотрению. А через заданное в сделке время, происходит обратный выкуп бумаг (аналог – погашение кредита).

Валютный своп представляет собой две противоположно направленных сделки по одной и той же валютной паре, на одну и ту же сумму, но с разными сроками исполнения. Бывает двух основных типов:

- Buy and sell swap – это когда сделка на покупку имеет более близкую дату исполнения;

- Sell and buy swap – когда сделка на продажу имеет более близкую дату исполнения.

Процентный своп – производный финансовый инструмент позволяющий заменить одну форму процентных платежей на другую. Например, он может содержать в себе договорённость, по которой одна из сторон выплачивает процент по фиксированной ставке (на определённую сумму), и получает от другой стороны процент на ту же самую сумму, но только по плавающей ставке (например, по межбанковской ставке LIBOR).

Кроме этого по типу активов, финансовые инструменты можно подразделить на:

- Валютные

- Процентные

- С фиксированным доходом

- С плавающим доходом

- Ценовые

Валютные ФИ возникают в процессе обмена одной валюты на другую. В частности к ним относятся такие инструменты как валютные пары на Форекс предполагающие поставку одной валюты за другую валюту по определённому курсу.

Процентные ФИ предполагают для своего владельца получение определённого дохода по фиксированной или плавающей процентной ставке. К ним относятся, например, банковские депозиты, сберегательные сертификаты и купонные облигации.

Ценовые финансовые инструменты предполагают для своего владельца доход в виде роста их курсовой стоимости. К ним можно отнести акции, драгоценные металлы и т.п.

По типу рынка финансовые инструменты подразделяют на:

- Кредитные финансовые инструменты

- Инструменты рынка FOREX

- Биржевые финансовые инструменты

- Инструменты рынка страховых услуг

- Инструменты рынка драгметаллов

Кредитный финансовый инструмент предполагает такой контракт между двумя сторонами, по которому одна из сторон получает кредит и принимает на себя обязательства по его выплате с оговоренными процентами, а вторая сторона (выдавшая кредит) получает право на возвращаемую сумму и проценты. К кредитным ФИ относятся, например, банковские карты.

Инструменты международного валютного рынка FOREX уже были описаны выше в классификации по типу активов. Они представляют собой контракты, заключаемые с целью обмена одной иностранной валюты на другую.

Биржевые финансовые инструменты или инструменты фондового рынка представляют собой всё разнообразие ценных бумаг имеющих хождение на бирже. К ним относятся акции, фьючерсы, опционы, депозитарные расписки и т.п.

К инструментам рынка страховых услуг можно отнести все контракты, заключаемые между двумя сторонами таким образом, что одна из сторон берёт на себя обязательство компенсировать все потери, возникшие по разного рода форс-мажорным обстоятельствам, а другая сторона получает право на эту компенсацию. Примером инструмента такого рода является обычный страховой полис.

Инструменты рынка драгметаллов используются в основном для формирования резервов и представляют собой золото, платину, серебро в чистом виде. Особенностью такого рода инструментов является их безотносительность, т.е. одна из сторон получает актив в виде драгметалла, а вторая сторона при этом не принимает на себя никаких обязательств.

По периоду обращения выделяют:

- Краткосрочные финансовые инструменты;

- Среднесрочные финансовые инструменты;

- Долгосрочные финансовые инструменты.

К краткосрочным ФИ относят такие, срок обращения которых не превышает одного года. Среднесрочные ФИ имеют срок обращения от одного до пяти лет. Долгосрочными, называют такие инструменты, срок обращения которых составляет от пяти лет и выше (в том числе и бессрочные).

Классификация по периоду обращения, актуальна лишь для инструментов срочного рынка (фьючерсов, форвардов, опционов) имеющих конкретную дату окончания (экспирации) контракта. Кроме этого, по данному критерию можно разделять долговые ценные бумаги (например, облигации с различными сроками погашения).

По типу возникающих обязательств:

- Долговые

- Долевые

К долговым, относятся такие финансовые инструменты, которые обязывают одну из сторон выплатить другой стороне определённую сумму денег (эта обязанность может сопровождаться рядом условий, таких как: срок выплаты, наличие процентов и т.д.).

Основные типы долговых финансовых инструментов:

- Облигации;

- Векселя и чеки;

- Депозитные и сберегательные сертификаты;

- Казначейские обязательства.

Долевыми называют такие ФИ, которые дают своему владельцу право на определённую долю в компании-эмитенте (выпустившей ФИ). К ним относятся:

- акции;

- инвестиционные сертификаты и т.п.

По уровню риска:

- Относительно безрисковые

- С низким уровнем риска

- Со средним уровнем риска

- С высоким уровнем риска

- С крайне высоким уровнем риска

Безрисковыми можно назвать краткосрочные государственные облигации, банковские депозиты или, другими словами, всё то, что подпадает под гарантии государства. К ним также можно отнести твёрдую валюту или драгметаллы при небольших сроках инвестирования.

К финансовым инструментам с низким уровнем риска можно отнести депозиты в надёжных банках не подпадающие под государственную программу страхования вкладов, чеки и векселя, выданные крупными банками. Инвестиции в такого рода ФИ относят к разряду консервативных.

Высокий уровень риска свойственен, например, для акций компаний принадлежащих к так называемому второму эшелону. Риск по таким ФИ превышает среднерыночный и инвестиции в них уже относятся к разряду агрессивных.

Наконец крайне высокий уровень риска свойственен, например, долям, приобретенным в разного рода венчурных фондах. Такой же уровень риска берут на себя и инвесторы, приобретающие акции третьего эшелона.

Читайте также: