Деньги и их эволюция шпора

Ответ

Деньги – это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров, продукт стихийного развития обмена и форм стоимости. Деньги – экономическая категория товарного производства. Деньги выделились из всей массы товаров в результате обмена. Роль денег у различных народов и в различные эпохи выполняли различные товары. С развитием товарного производства роль денег стали выполнять благородные металлы (серебро, золото). В деньгах, как и в товарах, воплощен конкретный и абстрактный труд.

Сущность денег проявляется в их функциях. Деньги выполняют следующие функции:

♦ мера стоимости – измерение стоимости всех товаров и общественный учет затрат на их производство. Это основная функция. Функция меры стоимости требует не только качественной, но и количественной определенности, а следовательно, и выбора единицы измерения, которой является масштаб цен – фиксированное законом весовое количество золота, принятое в качестве денежной единицы;

♦ средство обращения – с помощью денег осуществляется обмен (купля‑продажа) товаров. Процесс обмена выглядит следующим образом: т‑д‑т (товар‑деньги‑товар). Для выполнения этой функции деньги должны быть не идеальными, а реальными, материально воплощенными в денежных знаках;

♦ средство образования сокровищ. Для выполнения данной функции необходимо, чтобы за продажей Т‑Д не следовала купля Д‑Т, в результате чего деньги извлекаются из обращения и превращаются в сокровище;

♦ средство платежа – продажа товаров в кредит, т. е. покупка товаров с отсрочкой платежа (товар приобретается, а оплата не совершается). В этом случае средством обращения служат не сами деньги, а выраженные в них долговые обязательства. Деньги в функции средства платежа функционируют не только при оплате купленных в кредит товаров, но и при погашении других обязательств (например, при внесении арендной платы за землю, уплате налогов и т.п.);

♦ мировые деньги – обслуживание международной торговли; выступают в виде слитков благородных металлов (золота), имеют следующее назначение:

• международное платежное средство (одна страна платит другой за товары, купленные в кредит);

• международное покупательное средство (при оплате наличными деньгами покупаемых товаров);

• всеобщее воплощение общественного богатства (при переводе на хранение из одной страны в другую, при предоставлении внешних займов, уплате контрибуций).

В современной экономической литературе выделяют три функции денег:

♦ средство обращения – обмен товаров посредством денег. Эта функция часто выдвигается на первое место;

♦ мера стоимости. Деньги в этой функции рассматриваются как счетная единица. Счетные деньги – это узаконенные государством денежные знаки (в США – доллар, в Англии – фунт стерлингов, в России – рубль и т.д.). Выражение стоимости товара осуществляется через цену. Цена – это денежное выражение стоимости товара. Согласно трудовой теории стоимости, в основе цены лежит стоимость товара. А согласно теории предельной полезности, в основе цены лежит субъективная оценка покупателя, устанавливаемая предельной полезностью. Но на эту цену влияют спрос и предложение;

♦ средство накопления или сбережения. Накопление денег дает возможность их владельцам покупать товар или услугу в любое время.

В истории человечества деньги претерпели существенную эволюцию. Первым видом денег были товарные деньги, т. е. роль денег выполняли товары (скот, соль, табак, меха, шкуры, рыба, ракушки и др.).

Постепенно роль денег закреплялась за благородными металлами (золото, серебро). Так возникли металлические деньги. Монометаллизм окончательно установился во всем мире в конце XIX в. В России серебряный монометаллизм существовал в 1843–1852 гг., а золотой стандарт – с 1897 г. В эпоху золотого стандарта практически не было инфляции. Отмена золотого стандарта в большинстве стран произошла в 1933 г. Окончательное поражение золотой стандарт потерпел в 1971 г., когда правительство США объявило, что прекращает обмен долларов на золото по официальной цене.

К середине XVIII в. в Европе, Северной Америке, России (с 1769 г.) появились бумажные деньги. Денежные знаки из бумаги подразделяются на бумажные и кредитные. Бумажные деньги являлись представителями металлических денег. В России в середине XVIII в. были выпущены бумажные казначейские векселя – ассигнации, которые просуществовали до 1843 г.

Развитие кредитных отношений вызвало появление кредитных денег. От бумажных денег они отличаются тем, что возникают на основе кредитных операций. Кредитные деньги (векселя, банкноты, чеки) вытекают из функции денег как средства платежа. Кредитные деньги выступают в форме кредитных карточек, которые выполняют функции денег как средства платежа. Кредитные карточки существуют в различных видах: возобновляемые, одномесячные, фирменные, премиальные, дебетовые.

Применение электронной техники при осуществлении безналичных расчетов обусловило возникновение электронных денег – универсального инструмента безналичных расчетов посредством пластиковых карт.

1. Сущность и эволюция денег

Деньги являются самостоятельной формой меновой стоимости всех других товаров и имеют товарное происхождение.

Существует 2 основных теории происхождения денег: рационалистическая и эволюционная. Рационалистическая концепция объясняет происхождение денег установлением особых соглашений между людьми, которые убедились в том, что для движения товарных стоимостей необходимы специальные инструменты.

Современные западные экономисты считают, что затруднения при обмене в бартерной экономике привели к заключению соглашения между людьми об использовании единицы счета, стандартного средства обращения, а затем это соглашение было закреплено государственным законом. Бартером называется непосредственный обмен товара на товар без посредничества денег (Т-Т).

Затруднения при обмене в бартерной экономике объясняются тем, что нет обоюдного совпадения желаний; нет единой единицы измерения и дорогостоящее хранение товара, обмененного в процессе бартера.

По мнению выдающегося исследователя денег Пола Эйнцига (1897-1973) общество может быть безденежным по следующим причинам:

- низкий уровень общественного интеллекта;

- низкая стадия экономического развития;

- отсутствие развитой системы платежей;

- религиозные предрассудки относительно денег;

- наличие изолированных самодостаточных хозяйственных единиц;

- чрезвычайная нехватка денег;

- чрезвычайное недоверие к денежной системе как результат злоупотреблений.

Эволюционная концепция происхождения денег доказывает, что деньги появились помимо воли людей в результате длительного развития обмена, когда из товарного мира выделился особый товар, выполняющий роль денег.

Развитие обмена происходило путем смены следующих форм стоимости:

1. Простая или случайная (1 товар меняется на другой товар). Древнейшим предком рынка был обмен излишками продуктов (продуктообмен).

2. Полная или развернутая (1 товар меняется на другой из множества товаров). Связана с развитием обмена, вызванного первым крупным разделением общественного труда (выделением скотоводческих и земледельческих племен). Продуктообмен сменил прямой товарообмен, когда товар непосредственно обменивается на товар.

3. Всеобщая форма стоимости (множество товаров эквивалентно одному – посреднику). С развитием производства осуществлять прямой товарообмен становилось все сложнее и дороже. Появляется товар, который обладает определенной ценностью и может обмениваться на остальные товары (шкуры, соль, меха, скот, камни, бивни мамонта и др.). Но обмен связан с определенными трудностями. Товар противостоит множеству товаров-эквивалентов, но стоимость каждого товара не получает законченного выражения.

4. Денежная форма (деньги как единый эквивалент). Со временем у людей появился один товар, который можно было с относительной легкостью использовать для торговли (обмена). Этим товаром было золото (или серебро). Его преимущества очевидны:

- запасы ограничены, поэтому стоимость велика;

- оно делимо, поэтому легко создать деньги разных масштабов;

- оно необходимо всем. Физические свойства благородных металлов (однородность, прочность, собственная ценность) отвечают требованиям к денежному товару.

Эмиссия – право выпуска денег в обращение. Это право принадлежит государству в лице ЦБ.

1. Реальную внутреннюю стоимость денег – это стоимость того денежного материала, который пошел на их создание, плюс издержки производства денег.

2. Представительную стоимость, отражающую экономическую силу объекта, который выпускает деньги, его возможность поддерживать их постоянную покупательную способность (т.е. обмениваться на определенное количество товаров и услуг). Она определяется доверием населения к деньгам.

3. Номинальную стоимость – это нарицательная стоимость, указанная на денежных знаках. Если номинальная стоимость денег совпадает с реальной, деньги называются полноценными. Если номинальная стоимость превышает реальную, такие деньги называются неполноценными.

Сущность денег выражается в единстве 3-х свойств:

1) всеобщей непосредственной обмениваемости;

2) кристаллизации меновой стоимости;

3) материализации всеобщего рабочего времени.

В своей эволюции деньги выступают в виде: металлических (медных, серебряных, золотых), бумажных, кредитных и электронных денег.

Вначале чеканились металлические деньги. Металлические деньги позволили перейти к чеканке монет.

Затем появились бумажные деньги. Они являются знаками, представителями полноценных денег. Исторически бумажные деньги возникли из металлического обращения и появились в обороте как заменители серебряных и золотых монет.

Этапы этого процесса:

1. Происходило стирание монет, в результате чего полноценная монета превращалась в знак стоимости.

2. осуществлялась сознательная порча металлических денег властью, т.е. снижение металлического содержания монет с целью получения дополнительного дохода в казну.

3. происходил выпуск казначейских бумажных денег с принудительным курсом с целью получения эмиссионного дохода.

Для внедрения в обращение бумажных денег государство прошло длительный путь между выпуском первых монет (Лидия, VII век до н.э.) и первых бумажных денег (Китай, XII век, Европа и Америка – XVII-XVIII в.в. н.э.). В России бумажные деньги (ассигнации) были введены в 1769г.

Сущность бумажных денег (казначейских билетов) в том, что это – денежные знаки, выпускаемые для покрытия бюджетного дефицита и обычно не разменные на металл, но наделенные государством принудительным курсом.

Эмитентом бумажных денег является либо государственное казначейство, либо Центральный банк. В 1-м случае государство прямо использует выпуск бумажных денег для покрытия своих расходов.

Во 2-м случае оно это делает косвенно: ЦБ выпускает неразменные банкноты и предоставляет их в ссуду государству, которое направляет их на бюджетные расходы.

Разность между номинальной стоимостью выпущенных бумажных денег и стоимостью их выпуска (расходы на бумагу и печатание) образует эмиссионный доход государства.

Экономическая природа бумажных денег такова, что исключает возможность устойчивого бумажно-денежного обращения:

1) выпуск бумажных денег не регулируется потребностью товарооборота в деньгах;

2) отсутствует механизм автоматического изъятия излишка бумажных денег из обращения.

Бумажные деньги непригодны к выполнению функции сокровища, их излишек не может сам уйти из обращения. Бумажные деньги застревают в каналах обращения, переполняют их и обесцениваются. Типичным является инфляционное обесценение этих денег, обусловленное чрезмерной эмиссией.

Особенностями бумажных денег является их неустойчивость и обесценение, причины которых:

- избыточный выпуск в обращение;

- упадок доверия к правительству;

- неблагоприятный платежный баланс.

Кредитные деньги. Основным объектом меновых отношений при капитализме стал не товар как таковой, а товарный капитал; роль денег выполняет не денежный товар, а денежный капитал. Не деньги выступают в форме денежного капитала, а денежный капитал – в форме кредитных денег.

Кредитные деньги прошли эволюцию: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель.

Различают: коммерческие и финансовые векселя.

Коммерческий вексель бывает простым (письменное обязательство должника) и переводным (приказ кредитора должнику об уплате).

Финансовый вексель – это долговое обязательство, возникшее из предоставления в долг определенной суммы денег. Разновидностью является казначейский вексель (должником выступает государство).

Дружеские векселя выставляются друг на друга с целью их последующего учета в банке.

Бронзовые (дутые) векселя не имеют реального обеспечения.

Особенностями векселя являются:

1) абстрактность (на нем не указан конкретный вид сделки);

2) бесспорность (обязательная уплата долга);

3) обращаемость (передача другому лицу с передаточной надписью на обороте – жиро или индоссамент, – что создает возможность взаимного зачета вексельных обязательств).

Циркулярная сила векселя возрастает по мере увеличения числа передаточных надписей.

Но такие векселя имели ограниченное обращение из-за недостатка информации о платежеспособности жирантов. Это было преодолено при помощи банковского акцепта векселей, которые получали платежную гарантию со стороны банков.

Банкнота.

Выпускается ЦБ путем переучета векселей. От векселя банкнота отличается:

1) по срочности – вексель на срок, а банкнота – бессрочное долговое обязательство;

2) по гарантии – вексель имеет индивидуальную гарантию, а банкнота – государственную.

Классическая банкнота (разменная на металл) отличается от бумажных денег:

а) по происхождению – бумажные деньги возникли из функции денег как средства обращения, а банкнота – средства платежа;

б) по методу эмиссии – бумажные деньги выпускает Минфин (Казначейство), а банкноты – ЦБ;

в) по возвратности – банкноты по истечение срока векселя, под который они выпущены, возвращаются в ЦБ, а бумажные деньги не возвращаются;

г) по разменности – классическая банкнота по возвращении в банк разменивалась на золото или серебро, бумажные деньги не разменивались.

Механизм свободного размена банкнот (классических) на золото исключал избыточное количество банкнот в обращении и их обесценение. С прекращением размена банкнот на золото из двойного обеспечения банкнот (золотого и кредитного) отпало золотое, а вексельное ухудшилось. Современные банкноты не размениваются на золото, но сохраняют товарную природу, или кредитную основу.

Существуют 3 канала эмиссии современных банкнот:

1) банковское кредитование хозяйства;

2) банковское кредитование государства (банкноты эмитируются взамен государственных долговых обязательств);

3) прирост официальных валютных резервов.

Чек как кредитное орудие обращения появился позже с созданием коммерческих банков и сосредоточением свободных денежных средств на текущих счетах. Это – разновидность переводного векселя, который вкладчик выписывает на банк.

Впервые чеки возникли в Англии в 1683г.

Чек – письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой счет.

Чеки бывают: именные, ордерные, на предъявителя, кассовые, расчетные, акцептованные – банк дает согласие произвести платеж.

Экономическая природа чека в том, что он:

1) служит средством получения наличных денег в банке;

2) выступает средством обращения и платежа;

3) является орудием безналичных расчетов.

Электронные деньги.

Механизация и автоматизация банковских операций, переход к широкому использованию ЭВМ способствовали возникновению новых методов погашения долга с применением электронных денег. Это записи на счетах в банках.

Электронные деньги представляют собой систему, которая посредством передачи электронных сигналов, без участия бумажных носителей осуществляет кредитные и бумажные операции, гот новый вид денег имеет ряд преимуществ увеличение скорости передачи платежных документов; упрощение обработки банковской корреспонденции; снижение стоимости обработки платежных документов. В настоящее время в межбанковских расчетах используются следующие электронные системы перевода денежных средств:

- СВИФТ (SWIFT) - система электронных коммуникаций в международном финансовом обороте (учреждена в 1977 г., состав участников — около 4800 банков и финансовых учреждений, в том числе и российских);

- ЧИПС (CНIPS)-система электронных переводов Нью-Йоркской расчетной палаты (130 банков-участников).

Пластиковые карточки.

С развитием во второй половине XX в. платежных систем, позволяющих осуществлять розничные платежи в электронной форме, появляется новый платежный инструмент — пластиковая карта. Пластиковая карта — это именной денежный документ, выпущенный банком или иной специализированной организацией, удостоверяющий наличие в организации-эмитенте счета держателя пластиковой карты и дающий право на приобретение товаров и услуг по безналичному расчету, а также на снятие наличных денег со счета.

По виду проводимых расчетов карточки могут быть кредитными и дебетовыми.

Кредитные карточки – это средство расчетов, замещающее наличные деньги и чеки, а также позволяющее владельцу получить в банке краткосрочную ссуду. Существуют банковские, торговые карточки, таможенные, для оплаты туризма и развлекательных мероприятий.

Кредитные карты, связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом при покупке товаров и при получении кассовых ссуд. Владельцу кредитной карточки открывается специальный карточный счет и устанавливается лимит кредитования по ссудному счету на весь срок действия карты, а также разовый лимит на сумму одной покупки.

Многими банками допускается овердрафт (превышение кредитных средств).

Разумеется, пользование кредитными ресурсами осуществляется под проценты, причем в данном случае повышенными.

Дебетовые карты предназначены для получения наличных в банковских автоматах или для оплаты товаров с расчетом через электронные терминалы. Деньги при этом списываются со счета владельца карты в банке. Дебетовые карты не позволяют оплачивать покупки при отсутствии денег на счете.

Деньги как особый товар, с помощью которого оцениваются все другие товары и обеспечивается обмен ими, история их появления и развития, основные качества и функции. Принципы организации и черты денежного оборота. Инфляция и ее особенности на сегодня.

- посмотреть текст работы "Эволюция денег"

- скачать работу "Эволюция денег" (шпаргалка)

Происхождение, сущность и виды денег. Функция денег как меры стоимости. Деньги в функции средства обращения. Содержание, назначение и особенности функционирования денег в качестве средства платежа. Деньги в сфере международного экономического оборота.

контрольная работа, добавлен 12.02.2009

Понятие и происхождение денег: история денежных отношений, исследования теоретиков. Свойства и функции денег: стоимость; средство обращения; средство платежа; средство образования сокровищ; мировые деньги. Виды денег. Законы денежного обращения.

реферат, добавлен 23.12.2007

Возникновение и эволюция денег, их функции. Трудовая, номиналистическая и количественная теории денег. Деление денежной массы по степени ликвидности на агрегаты, ее регулирование при двухуровневой банковской системе. Инфляция: причины, виды, последствия.

презентация, добавлен 07.03.2013

Возникновение денег и их виды. Происхождение и сущность бумажных денег, закономерности обращения. Понятие и эволюция кредитных денег. Системы обеспечения банкнотной эмиссии. Деньги безналичного оборота. Дискуссионные вопросы понятия "Электронные деньги".

курсовая работа, добавлен 17.03.2011

Сущность денег как всеобщего эквивалента стоимости. Последовательное описание эволюции денег в процессе исторического развития. Выявление содержания категории денег через ее функции и их взаимосвязи. Роль денег в экономике и жизни каждого человека.

курсовая работа, добавлен 03.09.2011

Сущность денег в системе денежного обращения. Экономическая роль, основные функции, эволюция форм и видов денег. Основные элементы и характеристика развития современного типа денежной системы. Структура денежной массы в обороте. Эмиссионный механизм.

курсовая работа, добавлен 22.12.2014

История возникновения денег, их первоначальные формы. Облачение денег в металлическую форму в виде монет. Замена золотого денежного обращения бумажным. Современные формы и функции денег. Деньги как универсальный измеритель и покупательное средство.

курсовая работа, добавлен 24.07.2010

Товарные деньги как средство обмена. Эволюция денег (от золотых слитков до чеканки монет и печатания банкнот) и их разновидности: наличные и безналичные деньги, кредитные карты. Деньги как мера стоимости, платёжное средство и средство накопления.

презентация, добавлен 25.10.2013

Цена, как денежное выражение стоимости товара. Функции денег: средство обращения, мера ценностей, средство накопления. Эволюция взглядов на природу денег. Металлистическая, номиналистическая, неоклассическая, монетаристская, количественная теория денег.

курсовая работа, добавлен 06.09.2015

Виды денег, их основные функции. Спрос и предложение на деньги. Законы денежного обращения. Факторы формирования денежной массы. Новые денежные агрегаты как основа трансформации циклических колебаний. Влияние спроса и скорости обращения на денежную массу.

курсовая работа, добавлен 19.02.2012

- главная

- рубрики

- по алфавиту

- вернуться в начало страницы

- вернуться к подобным работам

- Рубрики

- По алфавиту

- Закачать файл

- Заказать работу

- Вебмастеру

- Продать

- посмотреть текст работы

- скачать работу можно здесь

- сколько стоит заказать работу?

Работы в архивах красиво оформлены согласно требованиям ВУЗов и содержат рисунки, диаграммы, формулы и т.д.

PPT, PPTX и PDF-файлы представлены только в архивах.

Рекомендуем скачать работу и оценить ее, кликнув по соответствующей звездочке.

Тема: Ответы по ДКБ (92 вопроса)

Тип: Шпаргалка | Размер: 1.58M | Скачано: 161 | Добавлен 04.06.18 в 11:22 | Рейтинг: 0 | Еще Шпаргалки

Вуз: Финансовый университет

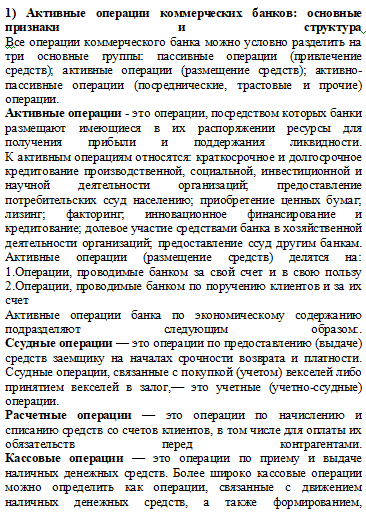

1. Активные операции коммерческих банков: основные признаки и структура

2. Банковская система России и особенности ее современного развития

3. Безналичные расчеты: преимущества, принципы организации, инструменты

4. В банковской сфере России присутствует иностранный капитал. Каков порядок допуска иностранного капитала в кредитную систему РФ?

5.В чем отличие форм денег от их видов

6. Введение института мегарегулятора в России: значение для развития национальной финансовой системы

7. Взаимосвязь денежного оборота с воспроизводством и его пропорциями. Роль банков в регулировании денежного оборота

8. Взаимосвязь функций денег

9.Виды кредита и околокредитные отношения: понятия и классификация

10. Виды монетарных агрегатов. Особенности расчета денежных агрегатов в современной России

11. Денежный и платежный оборот: понятие, особенности организации и структуры

13. Дискуссионные вопросы происхождения денег

14. Дискуссионные вопросы функций кредита

15. Институциональные и функциональные аспекты кредитной системы

16 Инфляция как многофакторный процесс: содержание, формы, последствия

17 Инфляция, ее механизм и формы проявления. Особенности инфляционных процессов в современной российской экономике

18 Инфляция: формы ее проявления, причины, социально-экономические последствия

19 Инфраструктура банковской системы и ее элементы

20 Классификация видов банков. Особенности России

21. Классификация операций коммерческих банков

22. Классификация ресурсов коммерческого банка

23. Кредитная и банковская система: общее и особенное

24. Кредитная система и ее структура

25. Макроэкономическое развитие банковской системы

26. Макроэкономические факторы развития денежной системы

27. Необходимость и сущность денег как экономической категории.

28. Новые явления в функциях денег на современном этапе.

29. Общеэкономические и специфические принципы кредита.

31. Организация денежного оборота: налично-денежный и безналичный. Особенности России.

32. Основные элементы национальной платежной системы.

33. Особенности Банка России как особого государственного органа.

34. Особенности выполнения деньгами функции платежа.

35. Особенности инфляционных процессов в современной России.

36. Особенности кредитных денег

37. Особенности применения различных форм перевода денежных средств (безналичных расчетов. в практике современной России

38. Особенности применения различных форм перевода денежных средств в практике современной России38. Особенности применения различных форм перевода денежных средств в практике современной России

39. Особенности проведения политики таргетирования инфляции в современной России

40. Особенности структуры денежной массы в современной России. Тенденции изменения структуры денежной массы

41. Особенности структуры денежной массы в современной России. Тенденции изменения структуры

42. Особенности функционирования кредита в современной России

43. Пассивные операции коммерческого банка

44. Пассивные операции коммерческого банка: понятие и структура

45. Понятие денежной массы, денежной базы и их количественное изменение в различных странах

46. Понятие и структура платежной системы.

47. Понятие и элементы банковской системы: теоретические и практические аспекты

48. Понятие инфраструктуры кредитной системы и ее особенности в России.

49. Понятие качественных и количественных границ кредита на макро- и микроуровне; значение их соблюдения в современных условиях.

50. Понятие монетизации экономики и показатели ее уровня.

51. Понятие монетизации экономики. Социально-экономические последствия низкой монетизации экономики

52. Понятие роли кредита на различных фазах экономического цикла

53. Понятие ссудного процента. Формирование уровня рыночных процентных ставок. Инфляционные ожидания и ставка процента

54. Понятие формы и вида кредита. Их классификация

51. Понятие целей деятельности, задач и функций Центрального банка и их развитие в современных условиях

56.Порядок организации безналичного денежного оборота в России

57.Преимущества и недостатки наличного денежного обращения. Особенности организации наличного денежного обращения в РФ.

58.Преимущества перевода денежных средств с использованием платежного поручения

59.Приведите аргументы в пользу (и против. денежного оборота, обслуживаемого наличными деньгами.

60.Проведите сравнительный анализ операций Банка России и коммерческих банков.

62. Проведите сравнительный анализ: банки и микрофинансовые организации

63. Проведите сравнительный анализ: банки и небанковские кредитные организации

64. Проведите сравнительный анализ: банковская система и кредитная система

65. Проведите сравнительный анализ: банковская система и параллельная банковская система

66. Проведите сравнительный анализ: банковский кредит и потребительский кредит

67. Проведите сравнительный анализ: деньги как средство обращения и деньги как средство платежа

68. Проведите сравнительный анализ: коммерческий кредит и банковский кредит

69. Проведите сравнительный анализ: кредитная система распределительного типа и кредитная система рыночного типа

70.Проведите сравнительный анализ: кредитные организации и институты параллельной банковской системы

71. Проведите сравнительный анализ: кредитные отношения и финансовые отношения

72. Проведите сравнительный анализ: наличные деньги и безналичные деньги

73. Происхождение денег: объективная необходимость появления и применения денег

74. Роль Банка России как мегарегулятора финансового рынка

75. Роль банковского кредита в развитии экономики

76 Роль банковского кредита в развитии экономики России

77.Роль кредита в экономике современной России (теоретические и практические вопросы.

78. Рыночные институты микрофинансовой деятельности: понятие и классификация

79.Система процентных ставок и особенности формирования их уровня в современной России

80.Содержание и значение функций кредита.

81. Сравнительная характеристика наличных и безналичных денег

82. Структура современной кредитной системы России

83. Формы кредита и их особенности в России

84.Формы кредита: критерии классификации, краткая характеристика

85. Формы перевода денежных средств (безналичных расчетов.: сравнительная характеристика

86. Функции и законы кредита

87. Функции центрального банка и особенности их проявления в России.

88. Функциональный подход к сущности денег: понятие и особенности применения.

89. Эволюция форм денег: исторический и экономико-правовой подходы

90. Эволюция форм, видов, природы денег.

91. Эмиссия безналичных денег. Сущность и механизм банковского мультипликатора

92. Эмитенты и обеспечение современных денег

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Читайте также: