Ценообразование на рынке капитала шпора

♦ физический капитал (материальные средства, обеспечивающие процесс производства);

♦ финансовый капитал (денежные средства, обеспечивающие процесс производства);

♦ человеческий капитал (квалифицированные и профессиональные навыки работников).

Спрос на рынке финансовых капиталов проявляется в форме спроса фирм на заемные средства, предложение заемных средств осуществляется домашними хозяйствами в форме отказа от текущего потребления и капитализации сбережений.

При существовании развитых финансовых рынков процесс превращения сбережений в инвестиции уравновешивается рыночной ставкой ссудного процента.

Ставка ссудного процента. Ставка ссудного процента зависит от спроса и предложения заемных средств. Спрос на заемные средства зависит от выгодности предпринимательских инвестиций, размеров потребительского спроса на кредит и спроса со стороны государства, организаций и учреждений.

Номинальная ставка показывает насколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита.

Реальная ставка — ставка процента, скорректированная на инфляцию, т.е. выраженная в денежных единицах постоянной покупательной способности.

Домохозяйства могут поставлять на рынок не весь объем имеющихся капитальных сбережений, их выбор сводится к оптимизации полезности от настоящего и будущего (отложенного) потребления.

Особенность предложения рынков капитала состоит в том, что для создания капитала необходимо время, т.е. теория предложения капитала — это, по существу, теория предложения сбережений со стороны домашних хозяйств и инвестиций со стороны фирм. Таким образом, затраты на создание финансового капитала осуществляются либо непосредственно в сфере бизнеса, путем покупки акций или облигаций, либо опосредованно, через банки и различные финансовые институты.

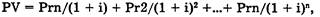

Проблема анализа инвестиций состоит в необходимости межвременного сопоставления нынешних затрат и будущих доходов. Для оценки выгодности инвестиционного проекта применяется метод дисконтирования — оценки будущих поступлений с точки зрения их сегодняшней или альтернативной ценности. Величина приведенной дисконтированной стоимости PV, определяется как:

где PV — приведенная дисконтированная стоимость; Ргп — прибыль, полученная в n-м году; i — норма дисконта; п — число лет инвестиционного проекта.

Норма дисконта (i) может быть ставкой процента или какой-либо иной ставкой. Иногда целесообразно рассматривать норму дисконта как альтернативные издержки вложений в основной капитал. Величина чистой дисконтированной стоимости должна быть больше нуля: NPV > 0. Это означает, что приведенная прибыль, ожидаемая от инвестиций, больше, чем величина произведенных инвестиций. Следовательно, необходимо инвестировать тогда и только тогда, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями.

Чистая приведенная стоимость — разница между текущей приведенной стоимостью потока будущих доходов (выгод) и текущей приведенной стоимостью потока будущих затрат на реализацию и функционирование проекта во время всего цикла его жизни.

где NPV — чистая приведенная стоимость; PV — приведенная стоимость; С — затраты на проект.

где Ргп — прибыль, полученная в n-м году; Cm — затраты на проект в n-м году; i — норма дисконта; п — число лет инвестиционного проекта.

Внутренняя норма доходности (окупаемости) — это расчетная процентная ставка, при которой получаемые выгоды (доходы) от проекта становятся равными затратам на проект, т.е. ее можно определить как расчетную процентную ставку, при которой чистая приведенная стоимость равна нулю; это максимальный процент, который может быть выплачен для мобилизации капиталовложений в проект.

Разница между PV - С называется денежными поступлениями (денежным потоком, англ. cash flow).

Рентабельность инвестиционного проекта определяется как соотношение между всеми дисконтированными доходами от проекта всеми дисконтированными расходами на него.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

В связи с тем что на рынках факторов производства предложение ресурса ^обеспечивают домохозяйства, спрос на ресурс /^предъявляют фирмы (бизнес), трансформация капитала и его движение могут быть изображены в виде схемы (рис. 12.21).

Рынок капитала как структурное звено рынка факторов производства является типичным рынком. В принципах его организации и в механизме его функционирования, установления равновесия имеется много общего с аналогичными процессами на рынке труда, а именно:

- • объем спроса на физический капитал носит производный характер по отношению к спросу на конечную продукцию и зависит от размеров последнего;

- • максимизация прибыли достигается в точке равенства предельного денежного продукта (MRP) и предельных издержек материального ресурса (физического капитала) — MRC, т.е. при оптимизации фирмой спроса на капитал действует правило MRP = MRC.

Спрос на капитал на рынке факторов — это спрос фирм на физический капитал, позволяющий фирмам реализовывать свои инвестиционные проекты, а по форме предъявления — это спрос на инвестиционные фонды. Спрос на капитал выражается в виде спроса на финансовые средства для приобретения необходимых производственных фондов.

Предложение капитала возникает в основном со стороны домашних хозяйств, а также предприятий и государства. Домашние хозяйства, владеющие капиталом в форме вложенных денежных средств, предоставляют капитал в пользование бизнесу в форме материальных средств и получают доход в виде процента на вложенные средства.

В связи с тем что физический капитал может приобретаться в собственность фирм или предоставляться им во временное пользование, следует различать плату за поток услуг капитала (цена использования) и цену капитальных активов (цена купли-продажи).

Стоимость использования услуг капитала представляет собой рентную (прокатную) оценку капитала. Она может выступать в качестве рыночной котировки или суммы, уплачиваемой фирмой владельцу капитала за аренду части этого капитала.

Цена актива представляет собой цену, по которой единица капитала может быть продана или куплена в любой момент.

Соответственно, в экономической литературе выделяют три сегмента рынка капитала (три возможных варианта трактовки этого понятия):

- • рынок капитальных благ — покупаются и продаются производственные фонды;

- • рынок услуг капитала — эти фонды могут быть сданы в аренду за определенную плату. Доходом на рынке услуг капитала в этом случае выступает арендная плата (или рентная оценка);

- • рынок заемных средств (ссудного капитала), где продаются и покупаются денежные средства, которые необходимы для покупки и продажи капитальных благ. Доход на рынке заемных средств выражается в виде процента (ссудного процента). Разберем подробнее данные виды рынков.

- 1. Рынок капитальных благ. Если под капиталом понимать физический капитал (станки, здания, запасы и т.д.), то все общее о рынке ресурсов соответствует рынку капитальных благ. Капитал, так же как и труд, и земля, обладает производительностью (при помощи капитала можно произвести (получить) больше продукции). Но если труд и земля — факторы, созданные вне экономической системы, то капитал — фактор, созданный самой экономической системой.

- 2. Рынок услуг капитала.

Спрос на услуги капитала (DyK). Кривая DyK имеет отрицательный наклон. Чем больше арендная плата, тем меньше готовность фирм брать капитал в аренду.

Предложение услуг капитала (SyK) в краткосрочном периоде — абсолютно неэластично (за короткое время нельзя изменить количество услуг капитала, используемого с одинаковой интенсивностью). В долгосрочном периоде оно эластично. Кривая ^ук имеет положительный наклон. Чем больше арендная плата, тем больше будет предлагаться капитала в аренду.

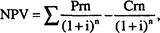

Пересечение кривых DyK и 5ук определяет равновесие на рынке услуг капитала (рис. 12.22).

3. Рынок заемных средств. При анализе капитала часто рассматривается капитал исключительно в денежной форме, подразумевая, что на деньги приобретают физический капитал.

Рис. 12.22. Равновесие на рынке услуг капитала

В связи с тем что поставщиками денежных средств выступают домохозяйства, а потребителями — фирмы, взаимодействие поставщиков и потребителей осуществляется через разветвленную сеть финансовых посредников: коммерческие банки, инвестиционные фонды, брокерские конторы и т.д. Их функцией является аккумуляция небольших сбережений домашних хозяйств в огромные суммы финансовых средств и размещение их среди потребителей капитала. Форма предоставления капитала может быть разная — либо непосредственная, в виде распространения акций новых выпусков среди подписчиков, либо заемная, в виде покупки облигаций корпораций и предоставления прямых займов фирмам. Важнейшую роль в этом процессе играет выплачиваемый по предоставленным средствам процент.

Ссудный процент — цена ссудного капитала (цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени).

Неравенство доходов и их перераспределение

Доход— регулярное пополнение бюджета экономического субъекта, измеренное деньгами.

В микро- и макроэкономике доход является одной из центральных величин для измерения общего благосостояния. Доход открывает экономическому субъекту возможность потребления или создания сбережений для увеличения потребления в будущем. Доход является также одной из центральных величин в налоговом законодательстве.

В условиях рыночной экономики все экономические ресурсы свободно покупаются и продаются и приносят своим владельцам особый доход: рента (земля); процент (капитал); дивиденды (капитал); заработная плата труда (управленческие способности); прибыль (предпринимательская способность).

Виды дохода:Реальный доход— выраженный в натуральной форме набор благ, который может купить потребитель на располагаемый им номинальный доход по текущим ценам благ.Номинальный доход— величина денежных средств, которой располагает потребитель в текущем периоде для приобретения благ по ценам этого периода.Доход на душу населения; Личный доход— весь доход, заработанный или полученный отдельными лицами, в результате работы.Располагаемый доход— часть личного дохода, остающаяся у работника после вычета налогов.

Классификация доходов по субъектам экономических отношений:Национальный доход — ВНП, ВВП (совокупные доходы равны совокупным расходам) Государственный доход — налоговые поступления, Бюджетный дефицит . Региональный доход — налоговые поступления областей, районов. Муниципальный доход — налоговые поступления городов, поселков, сел. Корпоративный доход — корпоративная прибыль частных фирм (юридических лиц) доход финансовых корпораций ;доход нефинансовых корпораций; Доход домохозяйств — заработная плата физических лиц; Личный доход — заработная плата физических лиц

Распределение личных доходоввыражается в распределении населения по группам по уровню доходов. Оно обнаруживает, что небольшое количество семей получает очень высокие доходы.

Неравенство доходов:

Наличие большой диспропорции в доходах наблюдается и в распределении личных доходов. Распределение совокупного дохода представлено кривой Лоренца. Неравенство доходов необязательно предполагает несправедливость.

Источники неравенства доходов:Разница в доходах может объясняться:- навыками,- уровнем образования,- готовностью принять неопределенность,- владением собственностью (около 70% собственности принадлежит 10% семей),- несовершенством рынка.

Для измерения неравенства в распределении доходов в экономической теории используется кривая Лоренца, как показатель, отражающий неравномерность распределения совокупного дохода общества между различными группами населения.

По горизонтали отложены процентные группы населения, а по вертикали — проценты дохода, получаемые этими группами. Если бы в распределении доходов существовало абсолютное равенство, то 20% населения получали бы 20% совокупного дохода, 40% населения — 40% дохода и т.д. Линия 0Е отражает абсолютное равенство в распределении доходов. В реальной действительности распределение доходов Показано линией ОАВСДЕ. Чем больше эта линия или кривая Лоренца отклоняется от линии 0E, тем больше неравенство в распределении доходов.

ценообразование на рынке капитала

Цена денежного капитала — величина дохода (процента), который фирма должна обеспечить владельцам сбережений, чтобы те согласились предоставить эти сбережения для осуществления инвестиций.

Рыночный спрос на инвестиции представляет собой сумму индивидуальных спросов всех фирм, нуждающихся для своего развития во внешних финансовых ресурсах. Рыночное предложение инвестиционных ресурсов является суммой индивидуальных предложений всех владельцев сбережений, которые готовы предоставить их коммерческим фирмам на платной основе.

Спрос на рынке капитала носит производный характер и определяется, во-первых, тем, насколько фирмам нужно расширять или модернизировать свои производственные мощности ради удовлетворения спроса на те или иные товары; во-вторых, тем, насколько прибыльно фирмы могут использовать средства, привлеченные ими с рынка капитала.

Для оценки такой прибыльности фирмы проводят специальные расчеты, называемые обычно инвестиционным планированием или разработкой бюджетов планируемых инвестиций. В ходе таких расчетов инвестиции особым образом сопоставляются с суммой будущих доходов, которые они могут принести.

Проведение такой оценки всегда является достаточно сложной задачей в силу ряда факторов:

• во-первых, инвестиционные расходы могут осуществляться либо разово, либо неоднократно на протяжении достаточно длительного периода времени (порой до нескольких лет);

• во-вторых, длителен и процесс получения результатов от реализации инвестиционных проектов;

• в-третьих, осуществление длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций и риску ошибки.

Одной из основных причин возникновения таких методов является неодинаковая ценность денежных средств во времени.

Практически это означает, что рубль сегодняшний считается нетождественным рублю через год. Дело даже не в инфляции, хотя эта причина и лежит на поверхности. Куда более фундаментальной причиной является то, что рубль, вложенный в любого рода коммерческие операции (включая и простое помещение его на депозит в банке), способен через год превратиться в большую сумму за счет полученного с его помощью дохода.

Значит, для оценки выгодности любой долгосрочной инвестиции (будь то строительство завода или помещение личных сбережений в банк) нельзя просто сложить денежные поступления разных лет и отнести их к сумме инвестиции. Вывод будет неверным, если доходы разных лет не будут выражены в деньгах одной и той же ценности:

Процесс расчета будущей стоимости средств, инвестируемых сегодня, является одной из разновидностей особого типа финансовых расчетов, именуемых обычно дисконтированием. Для осуществления такого расчета используется формула, которая является обратной по смыслу вышеприведенной формуле расчета будущей стоимости. Ее можно записать следующим образом: PV = FVn * 1 / (1+K)n

Предложение на рынке капитала определяется, кроме собственно величины сбережений, еще и тем, на каких условиях фирмы хотят получить инвестиции. Наиболее значимыми из этих условий с позиции формирования предложения на рынке капитала являются: срок отвлечения средств, риск инвестирования.

Риск инвестирования — поддающаяся оценке вероятность потери инвестированных средств или неполучения по ним ожидавшегося дохода.

Рынок капитала согласовывает различные запросы фирм и интересы владельцев сбережений через цену капитала. Нежелание владельца сбережений расстаться со своими средствами можно преодолеть, если предложить ему более высокую плату. Так возникает зависимость между ценой капитала и сроком отвлечения средств.

Финансовый посредник — организация, которая оказывает услуги гражданам и фирмам, помогая первым с наибольшей выгодой разместить свои сбережения, а вторым — получить дополнительные денежные средства с минимальными усилиями.

В качестве финансовых посредников обычно выступают: банки, инвестиционные фонды, паевые фонды, страховые компании, пенсионные фонды.

Для понимания природы факторов производства и их роли в воспроизводственном процессе и процессе накопления капитала необходимо различать функцию фактора, или оказываемые им услуги, и сам фактор как материальный носитель, способный выполнять производственные функции. Так, любой станок сам по себе есть лишь металл в определенной форме. Функция станка состоит в способности производить какой-либо продукт посредством переработки сырого материала. Это отделение носителя капитала от его функции/услуги имеет большое значение при формировании дохода и при отчуждении. Владелец станка может сам использовать станок производительно и получать регулярно прибыль от этой деятельности. Можно продать станок. В таком случае бывший собственник станка получит разовый доход, равный его цене. Есть и третий вариант использования станка: можно продавать услуги капитала, т.е. сдавать станок в аренду. При этом доход будет представлен в форме регулярных рентных платежей.

Все сказанное полностью справедливо и для природных ресурсов. Владелец участка земли может сам вести на нем хозяйство (выращивать урожай, рубить лес, добывать нефть и т.д.) и получать предпринимательскую прибыль. Однако с давних времен владение участком земли не предполагало, что собственник непременно сам будет ее обрабатывать. Земля испокон веков сдавалась в аренду и приносила собственнику доход в форме ренты. С другой стороны, землю можно продать и реализовать доход собственника в виде продажной цены земли.

Рассмотрим особенности ценообразования на рынке факторов производства с учетом различий между ценой самого ресурса и ценой его производственных услуг, или рентой.

Рынок услуг капитала.На рынке услуг капитала спросу на арендуемое оборудование противостоит его предложение. При этом следует различать спрос и предложение со стороны отдельно взятой фирмы и рыночные спрос и предложение. Как фирма-арендатор, так и фирма-собственник руководствуются известным принципом рационального поведения на рынке: они продолжают наращивать количество арендуемой (сдаваемой в аренду) техники до тех пор, пока не уравняются их предельные издержки и предельные доходы от аренды дополнительной единицы оборудования (МRС = МRР).

Для совершенно конкурентной фирмы-арендатора ее спрос на оборудование будет определяться предельным доходом от капитальных услуг и зависеть обратно пропорционально от рыночной ставки рентных платежей.

Для рынка в целом в долгосрочном аспекте кривые спроса и предложения капитальных услуг имеют обычно соответственно нисходящий и восходящий характер. В краткосрочном периоде совокупное предложение услуг капитала определенного вида будет совершенно неэластичным и отображается графически вертикалью, поскольку в конкретный момент наличествует строго определенное количество конкретного типа оборудования. Равновесная ставка рентных платежей за аренду данного оборудования определяется точкой пересечения кривых спроса и предложения на данный вид капитальных услуг.

Собственник оборудования, сдающий его в аренду в условиях совершенной конкуренции, будет иметь горизонтальную кривую спроса, т.е. рынок готов принять любое предложенное данной фирмой количество капитальных услуг по действующей рыночной ставке рентных платежей. Рассмотрим подробнее предложение со стороны собственника оборудования.

В краткосрочном периоде количество сдаваемого в аренду оборудования не меняется. Поэтому сдача в аренду существующего оборудования сопряжена с предельными издержками, включающими:

2) расходы на текущее обслуживание оборудования.

Эти расходы обусловлены тем, что в каждый временной период аренды оборудование изнашивается и теряет часть своей стоимости, а также тем, что для подготовки оборудования к сдаче в аренду его надо подремонтировать, отрегулировать, транспортировать.

Предельные издержки амортизации и текущего обслуживания практически постоянны, и каждый дополнительный день сдачи оборудования в аренду сопряжен с одинаковыми дополнительными расходами.

В долгосрочном периоде фирма имеет возможность закупить дополнительное оборудование и предоставить его также в аренду. Поэтому горизонтальный участок кривой предложения пройдет выше, поскольку предельные издержки будут включать и третий элемент — вмененные издержки закупки оборудования. Последние равны процентной ставке, от которой отказывается фирма, приобретая оборудование, вместо того чтобы положить деньги в банк или инвестировать их в иной проект.

Рынок капитала.Спрос на капитал, или капитальные товары (оборудование, инструменты и пр.), вытекает из стремления инвестировать, т.е. прирастить капитал. Инвестиционный проект будет принят, если предельные издержки по его осуществлению не превысят предельного дохода от полученного в результате продукта. Следовательно, спрос на инвестиционные товары будет определяться этим предельным доходом. Существуют два метода решения данной проблемы:

1) метод приведения потока будущих издержек и доходов к настоящему моменту времени, или дисконтирования стоимости будущих денежных потоков;

2) метод определения уровня отдачи от капитальных вложений.

Рассмотрим первый метод. Дисконтирование является широко распространенным техническим инструментом, позволяющим достаточно точно определить стоимость инвестиционного проекта, а также его целесообразность и эффективность. Дисконтирование исходит из того, что у инвестора всегда имеется альтернатива в виде вложения денег в банк под проценты или финансирования иного проекта. Следовательно, будущие доходы от инвестиционного проекта должны сравниваться с будущими доходами в виде процентов по вкладу, а стоимость инвестиционного проекта — сопоставляться с тем капиталом, который требуется вложить в банк, чтобы в последующие годы получать проценты, равные ожидаемой от проекта прибыли. Так, если ежегодная ставка процента по банковскому депозиту составляет rи проценты начисляются не только на исходную капитальную стоимость X, но и на ранее начисленные проценты на капитал, то через I лет стоимость депозита возрастет до R.

Из этого следует, что иметь сумму Rчерез t лет равнозначно владению стоимостью X сегодня. Можно сказать, что Xпоказывает, сколько стоит будущая сумма Rсейчас.

X = R / (1 + r) t , или PDV = R / (1 + r) t ,

где PDV — дисконтированная стоимость проекта; r — дисконтная ставка.

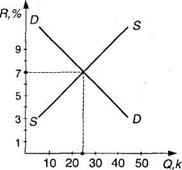

Если речь идет не об отдельно взятой стоимости будущего периода, а о регулярном денежном потоке, формула дисконтирования несколько усложнится, поскольку придется суммировать дисконтированные стоимости всех будущих доходов (расходов).

где PDV— дисконтированная стоимость всех будущих доходов (расходов); Ri — сумма дохода (расхода) в период.

Приведя к настоящему моменту все будущие доходы и издержки по данному инвестиционному проекту и вычтя величину издержек из доходов, получим чистую дисконтированную стоимость проекта:

где NРV — чистая дисконтированная стоимость проекта; РDV — дисконтированная стоимость будущего потока доходов; С — издержки по осуществлению проекта, относящиеся к настоящему времени.

Если NPV больше нуля, проект эффективен: инвестирование принесет большую отдачу, нежели вложение денег в банк при данной ставке процента. Напротив, если чистая дисконтированная стоимость проекта является величиной отрицательной, разумнее доверить свои деньги банку или рассмотреть возможности финансирования другого инвестиционного проекта.

Второй метод определения эффективности инвестиционного проекта оперирует не абсолютными, а относительными величинами. С одной стороны, выгоды от инвестиционного проекта оцениваются как процентное отношение ожидаемой прибыли к величине инвестиций. Таким образом рассчитывается ожидаемая норма отдачи, которая характеризует предельную эффективность инвестиций (МЕI) или внутреннюю норму отдачи (IRR).С другой стороны, издержки выражаются через ставку процента, под которую инвестор может получить в банке кредит, необходимый для финансирования проекта. Очевидно, что есть смысл инвестировать, если норма доходности проекта будет не ниже банковской процентной ставки. Следовательно, предельная эффективность инвестиций, или внутренняя норма отдачи, характеризует ту дисконтную ставку, при которой чистая дисконтированная стоимость обращается в ноль.

Данный метод оценки инвестиций показывает, что спрос на новые элементы капитала зависит от процентной ставки. При низкой процентной ставке фирмы будут охотнее брать кредиты и осуществлять инвестирование даже проектов с относительно небольшой нормой отдачи. Чем выше ставка процента, тем дороже приходится платить за кредит, тем меньше количество инвестиций. Процентная ставка определяет, таким образом, либо прямые издержки инвестиционного проекта (процент, уплаченный за банковский кредит), либо его вмененные издержки (стоимость альтернативного варианта, например вложения денег в банк).

Рынок капитала, являясь составной частью рынка факторов производства, подразделяется на два функциональных типа: рынок денежных средств (денежный капитал) и рынок капитальных активов (здания, сооружения, техника и машины производственного назначения, оборудование и т. д.).

На рынке капитальных активов спрос формируется на уже созданные капитальные блага. В этом случае собственник может предлагать их в аренду, которая бывает простой, без права выкупа или с правом последующего выкупа (лизинг).

Спрос на денежный капитал - это не спрос на деньги как таковые, а спрос на деньги, за которые фирма предполагает приобрести необходимые ей средства производства, т.е. инвестировать в капитальные блага. Предложение денежного капитала обусловлено тем, что в процессе кругооборота капитала образуются временно свободные денежные средства, которые не могут быть сразу использованы для получения прибыли. Вследствие этого имеется возможность предоставления временно свободных денежных средств в ссуду. Так возникает ссудный капитал.

Ссудный капитал- это денежные средства, предоставленные в ссуду на условиях срочности, платности и возвратности. Он образуется из двух основных источников: временно свободных денежных средств фирмы (амортизационные отчисления, нераспределенная прибыль, часть оборотного капитала и т. д.) и частных сбережений, которые аккумулируются кредитно-финансовыми учреждениями.

Для рынка ссудных капиталов характерна многозвенность и специализация его отдельных сфер (кредитный рынок, рынок ценных бумаг, рынок инвестиций и т.п.), что связано с разнообразием источников мобилизации капитала и направлений его применения.

Рынок ссудных капиталов выполняет следующие основные функции:

♦ аккумулирует временно свободные денежные средства и перераспределяет их между отдельными отраслями;

♦ способствует концентрации денежных ресурсов для выполнения важных, срочных экономических программ, социально-экономических проектов, ускоряет структурные сдвиги в экономике;

♦ формирует цены на ссудный капитал на основе установления равновесия между спросом и предложением.

Цена, уплачиваемая собственнику капитала за пользование его денежными средствами, называется ссудным процентом, обычно выражается через ставку этого процента. Ставка процента (R,%) есть отношение годового дохода, полученного на ссудный капитал, ко всему ссудному капиталу:

От величины ставки процента зависят спрос и предложение на денежном рынке. При прочих равных условиях спрос на ссудный капитал будет тем больше, чем ниже ставка процента. И наоборот, чем выше ставка процента, тем меньше спрос на ссудный капитал и тем больше его предложение.

Равновесная ставка ссудного процента — это такая его ставка, при которой объем предлагаемых денежных средств соответствует объему спроса на эти средства, предъявляемому хозяйствующими субъектами. Равновесная ставка ссудного процента определяется на рынке ссудного капитала пересечением кривых спроса и предложения.

Различают номинальную и реальную ставки ссудного процента.

Номинальная ставка- это процентная ставка, выраженная в денежных единицах по текущему курсу. Реальная ставка - это скорректированная с учетом инфляции номинальная ставка. Она равна номинальной ставке процента за вычетом уровня инфляции, поэтому она может быть как положительной, так и отрицательной величиной. Например, если номинальная ставка равна 7%, а уровень инфляции составит 5%, то реальная процентная ставка будет равна 2%. Если номинальная ставка равна 7%, а уровень инфляции составит 9%, то реальная процентная ставка будет отрицательной величиной (-2%). Это означает, что покупательная способность денег, возвращенных с процентом, будет меньше, чем покупательная способность предоставленной ссуды. Отсюда следует, что именно реальная процентная ставка является основой для принятия всех экономических решений, связанных с движением денежного капитала.

Определение равновесной ставки ссудного процента

Источником уплаты ссудного процента является прибыль, получаемая от использования ссудного капитала. Поэтому ставка ссудного процента определяет, какую часть прибыли заемщик должен отдать собственнику денег. Следовательно, верхняя граница процента не может превышать норму прибыли, а нижняя граница не может равняться нулю, так как в этом случае предоставление ссуды теряет всякий экономический смысл. В пределах верхней и нижней границ величина ставки ссудного процента будет изменяться под влиянием следующих факторов:

♦ риска — чем меньше шансов у заемщика выплатить ссуду

в срок, тем выше устанавливается размер процентной ставки;

♦ срочности - при прочих равных условиях долгосрочные ссуды предоставляются под более высокую норму процента;

♦ размера - для двух ссуд равной срочности и одинакового риска более высокая процентная ставка устанавливается на меньшую из ссуд, что обусловлено административными расходами по оформлению движения ссудного капитала;

♦ налогов - поскольку ставка налога может дифференцироваться в зависимости от ставки ссудного процента и повышать или понижать ее;

♦ конкуренции - соотношение между количеством потенциальных заемщиков и кредиторов может изменять величину процентной ставки как в сторону ее увеличения, так и уменьшения.

Читайте также: