Анализ структуры активов и пассивов шпоры

Анализ соотношение активов и пассивов

Первоначально проведем предварительную оценку имущества хозяйствующего субъекта и источников его формирования с помощью аналитического (агрегированного) баланса.

Нами был составлен сравнительный аналитический баланс из исходного баланса (Приложение 1) путем уплотнения отдельных статей и дополнения его показателями структуры: динамики и структурной динамики.

Форма агрегированного (аналитического) баланса исследуемого предприятия приведена в табл. 2.

Анализируя данные представленные в табл. 2 следует сделать выводы о том, что:

- удельный вес внеоборотных активов в стоимости активов на конец 2013 года составляет 47,66 и 50,20 к концу 2014 года, а удельный вес оборотных активов соответственно составил 52,34 и 49,80;

- к концу 2014 года в целом произошло увеличение внеоборотных активов с 151 733,00 до 182 327,00 тыс. руб. (темп прироста составил 20,16%); стоимость основных средств осталась неизменной;

- стоимость оборотных активов к концу 2014 года значительно увеличилась с 166 638,00 до 180 890,00 тыс. руб. (8,55%);

- нераспределенная прибыль к концу 2014 г. увеличилась с 79 781,00 до 101 976,00 тыс. руб. (темп прироста показателя 27,82%);

- основная стоимость второй части баланса приходится на краткосрочные обязательства и кредиторскую задолженность, причем кредиторская задолженность к концу 2014 года значительно увеличилась на 17 573,00 тыс. руб. , темп прироста выбытия составил – 11,69 %.

Таким образом, для оценки финансового состояния предприятия анализ структуры баланса имеет важное значение.

Проведенный нами анализ статей агрегированного баланса в целом выявил положительные тенденции в финансовом состоянии предприятия.

Анализ структуры активов

Предварительный анализ структуры активов проводится результаты см в табл. 3.

Удельные веса (%) в общей величине активов

Изменение удельного веса в структуре активов см. рис.

Чистые активы на начало анализируемого периода составили 80 814 тыс. руб., а в конце периода были равны 103 009 тыс. руб.

В конце анализируемого периода структура имущества характеризуется относительно высокой долей внеоборотных активов, которая практически не менялась, составив 47,66% на начало и 50,20% на конец анализируемого периода.

Прирост внеоборотных активов произошел за счет увеличения следующих составляющих:

За анализируемый период остались на прежнем уровне:

- нематериальные активы (146 тыс. руб.);

- основные средства (99 587 тыс. руб.).

Структура внеоборотных активов за анализируемый период существенно изменилась. В то же время, в анализируемом периоде основная часть внеоборотных активов неизменно приходилась на основные средства (54,62 %).

За анализируемый период в структуре внеоборотных активов доля основных средств имела тенденцию к снижению (с 65,63% до 54,62%), доля вложений во внеоборотные активы имела тенденцию к росту (с 34,27% до 45,30%).

На конец анализируемого периода структура имущества характеризуется относительно невысокой долей оборотных активов, которая практически не менялась, составив 52,34% на начало и 49,80% на конец анализируемого периода.

- прочих оборотных активов при одновременном снижении:

Структура оборотных активов за анализируемый период существенно изменилась. В то же время, в анализируемом периоде основная часть оборотных активов неизменно приходилась на запасы (80,17 %). Удельный вес запасов в оборотных активах вырос с 74,35% до 80,17%.

Стоимость запасов за анализируемый период увеличилась на 21 114 тыс. руб. (с 123 902 до 145 016), что является позитивным изменением, так как при этом длительность оборота запасов снизилась.

Запасы на конец анализируемого периода включали только готовая продукция и товары (145 016 тыс. руб.).

Доля дебиторской задолженности (краткосрочной и долгосрочной) в оборотных активах снизилась с 17,08% до 7,75%.

На конец анализируемого периода в составе дебиторской задолженности находилась только задолженность краткосрочных (со сроком погашения в течение 12 месяцев) дебиторов. Так, за анализируемый период краткосрочная дебиторская задолженность снизилась на 14 455 тыс. руб. и составила 14 011 тыс. руб., а её доля в оборотных активах уменьшилась с 17,08% до 7,75%.

Положительным моментом является уменьшение длительности оборота краткосрочной дебиторской задолженности на 12 дн. по сравнению с началом периода.

Сумма денежных средств в анализируемом периоде имела тенденцию к росту с 6 126 тыс. руб. до 7 815 тыс. руб..

Анализ структуры пассивов

Структуру пассивов характеризуют коэффициент автономии, равный доле собственных средств в общей величине источников средств предприятия и коэффициент соотношения заемных и собственных средств.

При расчете данных коэффициентов следует брать реальный собственный капитал, совпадающий с величиной чистых активов. Расчет реального собственного капитала и скорректированных заемных средств представлен в табл. 4 и 5.

Нормальные ограничения для коэффициентов: kA

0,5, k з/с

1 означают, что обязательства организаций могут быть покрыты собственными средствами. Положительно оцениваются рост коэффициента автономии, свидетельствующий об увеличении финансовой независимости, и уменьшение коэффициента соотношения заемных и собственных средств, отражающее уменьшение финансовой зависимости.

Показатели табл. 4 указывают на то, что реальный собственный капитал предприятия за исследуемый период с конца 2013 г. до конца 201407 г. увеличился с 161628 тыс. руб. до 206018 тыс. руб., это произошло за счет увеличения суммы нераспределенной прибыли предприятия, а так же капитала и резервов

Структуру пассивов характеризуют коэффициент автономии, равный доле собственных средств в общей величине источников средств предприятия

kA =

.

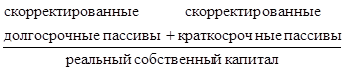

и коэффициент соотношения заемных и собственных средств, вычисляемый по формуле:

k з/с =

.

При расчете данных коэффициентов следует брать реальный собственный капитал, совпадающий с величиной чистых активов.

в общей величине пассивов

В анализируемом периоде остались на прежнем уровне следующие показатели: уставный капитал (1 000 тыс. руб.), добавочный капитал (33 тыс. руб.).

К концу анализируемого периода долгосрочные обязательства были представлены только финансовой задолженностью. Краткосрочные обязательства за анализируемый период выросли на 17 573 тыс. руб. Их доля в структуре заемного капитала увеличилась с 63,26% до 64,50%.

К концу анализируемого периода краткосрочные обязательства были представлены на 25,02% финансовыми и на 74,98% коммерческими обязательствами.

Краткосрочные кредиты и займы (финансовые обязательства) за анализируемый период не изменились и составили 42 000 тыс. руб.

Кредиторская задолженность за анализируемый период возросла на 17 573 тыс. руб. (с 108 274 до 125 847 тыс. руб.). Кредиторская задолженность на конец анализируемого периода включает только обязательства перед поставщиками и подрядчиками (125 847 тыс. руб.).

За анализируемый период краткосрочные обязательства изменились следующим образом: перед поставщиками и подрядчиками возросли на 17 573 тыс. руб. (с 108 274 до 125 847 тыс. руб.).

В анализируемом периоде наибольшими темпами роста характеризуются задолженность перед поставщиками и подрядчиками, перед гос. внебюджетными фондами, перед персоналом организации.

Дата добавления: 2018-09-22 ; просмотров: 244 ;

Финансовое состояние предприятия в значительной мере зависит от целесообразности вложения финансовых ресурсов в активы. Оптимальный состав и структура активов, а также правильный выбор стратегии и тактики управления ими являются важным фактором финансового состояния предприятия. Уменьшение запасов и ликвидных средств может привести к риску неплатежеспособности и сокращению объема товарооборота. Поэтому качество управления текущими активами состоит в том, чтобы предприятие имело лишь минимально необходимую сумму денежной наличности, материальных запасов, средств в расчетах.

Актив баланса содержит сведения о размещении имеющихся в распоряжении предприятия капиталов, т. е. об их вложениях в конкретное имущество и материальные ценности, о вложениях капитала, связанных с финансовыми операциями, и об остатках свободной денежной наличности. Каждому виду помещения капитала соответствует отдельная статья актива баланса.

Для оценки структуры баланса статьи его актива, так же как и статьи пассива, подлежат группировке. Главными признаками группировки статей актива считают степень их ликвидности и направление использования в хозяйстве предприятия. Отсюда — активы предприятия распределяют на две большие группы: оборотные активы (мобильные средства) и внеоборотные активы (иммобилизованные средства) (рис. 7.3).

Рис. 7.3. Структура активов бухгалтерского баланса

Мобильные средства (текущие активы), приведенные во втором разделе баланса, в процессе хозяйственной деятельности предприятия подвергаются наибольшим изменениям. К иммобилизованным (устойчивым) активам относятся средства, указанные в первом разделе актива баланса. Это долгосрочные инвестиции, основной капитал, нематериальные и другие внеоборотные активы. Совокупность разделов актива баланса (валюта баланса) позволяет оценить экономический потенциал предприятия, а его рост в динамике свидетельствует, как правило, об увеличении масштабов хозяйственно-финансовой деятельности предприятия.

В структуре актива баланса особая роль принадлежит мобильным средствам, которые принято подразделять на две части в зависимости от источника их образования: переменную часть, образуемую за счет краткосрочной задолженности, и постоянный минимум (чистые мобильные средства), образуемый за счет постоянного капитала, т. е. долгосрочного заемного капитала и части собственного капитала. Считается желательным, чтобы сумма мобильных средств превышала краткосрочную задолженность как минимум в 2 раза.

Недостаток мобильных средств может привести к задержке платежей по текущим операциям и как следствие к снижению платежеспособности предприятия. При излишке мобильных средств капитал используется с меньшим эффектом. Поэтому наличие мобильных средств должно быть в пределах оптимальной потребности в них, которая для каждого конкретного предприятия складывается не только в зависимости от общепринятых соотношений мобильных средств и их наиболее ликвидной части с краткосрочными обязательствами, но и с учетом таких факторов, как размер предприятия и объем его деятельности, отраслевая принадлежность, оборачиваемость оборотных средств и др.

Структура актива баланса характеризует также инвестиционную политику предприятия, т. е. вложения его финансовых ресурсов в основные средства, запасы, денежные средства и т. д. Она во многом зависит от отраслевой принадлежности, вида деятельности предприятия, объемов производства и других факторов. Так, в предприятиях промышленности до 80 % авансированного капитала приходится на основные средства, а в предприятиях сферы обслуживания — 15—20 %. Некоторые экономисты считают оптимальным равное соотношение мобильных и иммобилизованных средств. С учетом отраслевой специфики предприятия оптимальное значение доли мобильных средств может находиться в диапазоне 40—60 %. При оценке динамики соотношений считается положительным более быстрый рост мобильных средств по сравнению с иммобилизованными.

Рассмотрим состав и структуру активов предприятия (табл. 7.2). При общем увеличении имущества на 1625 тыс. руб. произошли изменения в его структуре. Так, внеоборотные активы увеличились на 452 тыс. руб. за счет роста основных средств при одновременном отсутствии движения нематериальных и прочих внеоборотных активов. Вследствие этого удельный вес основных средств во внеоборотных активах не изменился и составил на конец года 99,8 %.

Оборотные активы на конец года увеличились на 1173 тыс. руб. за счет роста запасов, денежных средств и дебиторской задолженности. Так, по материальным активам имеется рост на 603 тыс. руб., а по денежным средствам — на 547 тыс. руб. Поэтому по ним увеличился и удельный вес в имуществе соответственно на 1,1 и 4,0 %.

Рост величины материальных активов и основных средств говорит о том, что на предприятии имеются возможности наращивания основной деятельности.

При необходимости подобные аналитические таблицы можно составить и по каждой отдельной группе хозяйственных средств с тем, чтобы определить статьи, по которым имеются наиболее значительные отклонения. В частности, если по балансу предприятия виден существенный рост товарных запасов на конец года, это можно считать положительным в том случае, если они пользуются спросом населения и тем самым возможен рост товарооборота в следующем году.

При изучении соотношений отдельных групп активов и их изменений за отчетный период особое внимание уделяется мобильным средствам. Их недостаток может привести к задержке платежей по текущим операциям и соответственно к снижению платежеспособности предприятия. При излишке же мобильных средств, что нежелательно, капитал используется с меньшим эффектом.

Поэтому наличие мобильных средств должно быть в пределах оптимальной потребности в них, которая для каждого конкретного предприятия складывается не только в зависимости от общепринятых соотношений мобильных средств и их наиболее ликвидной части с краткосрочными обязательствами, но и с учетом других факторов: размера предприятия и объема его деятель-

Таблица 7.2. Состав и структура хозяйственных средств предприятия за отчетный год

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Группы показателей финансового анализа

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Показатели ликвидности

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Текущая ликвидность

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Читайте также: